关注财经热点

一起实现我们的中国梦

来源:量化投资与机器学习

量化投资与机器学习微信公众号,是业内垂直于量化投资、对冲基金、金融科技、人工智能、大数据等领域的主流自媒体。公众号拥有来自公募、私募、券商、期货、银行、保险、高校等行业40W+关注者,曾荣获AMMA优秀品牌力、优秀洞察力大奖,连续4年被腾讯云+社区评选为“年度最佳作者”。

前言

一家是管理着逾600亿美元的全球多策略对冲基金Millennium。

一家是全球最大的做市商之一,在2024年前三季度净收入142亿美元的Jane Street。

两个华尔街巨头在长达8个月的商业机密案中,最终宣告和解。

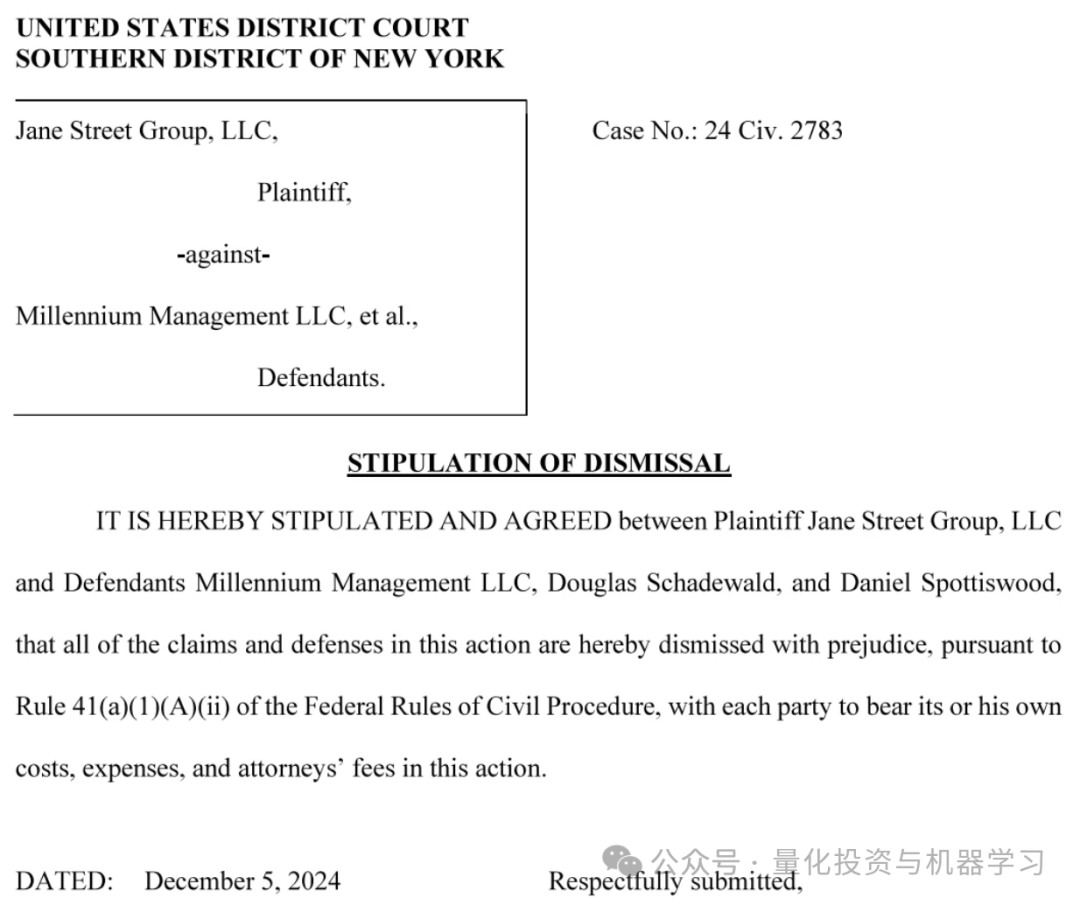

在12月5日提交给曼哈顿联邦法院的一份文件中显示,已同意撤销Jane Street对Millennium和两名交易员Douglas Schadewald和Daniel Spottiswood的诉讼。

Millennium证实了这一点,表明双方已达成和解,Jane Street的一位发言人也表示,此案已“在双方同意的条件下解决”。

案件始末

2024年4月10日

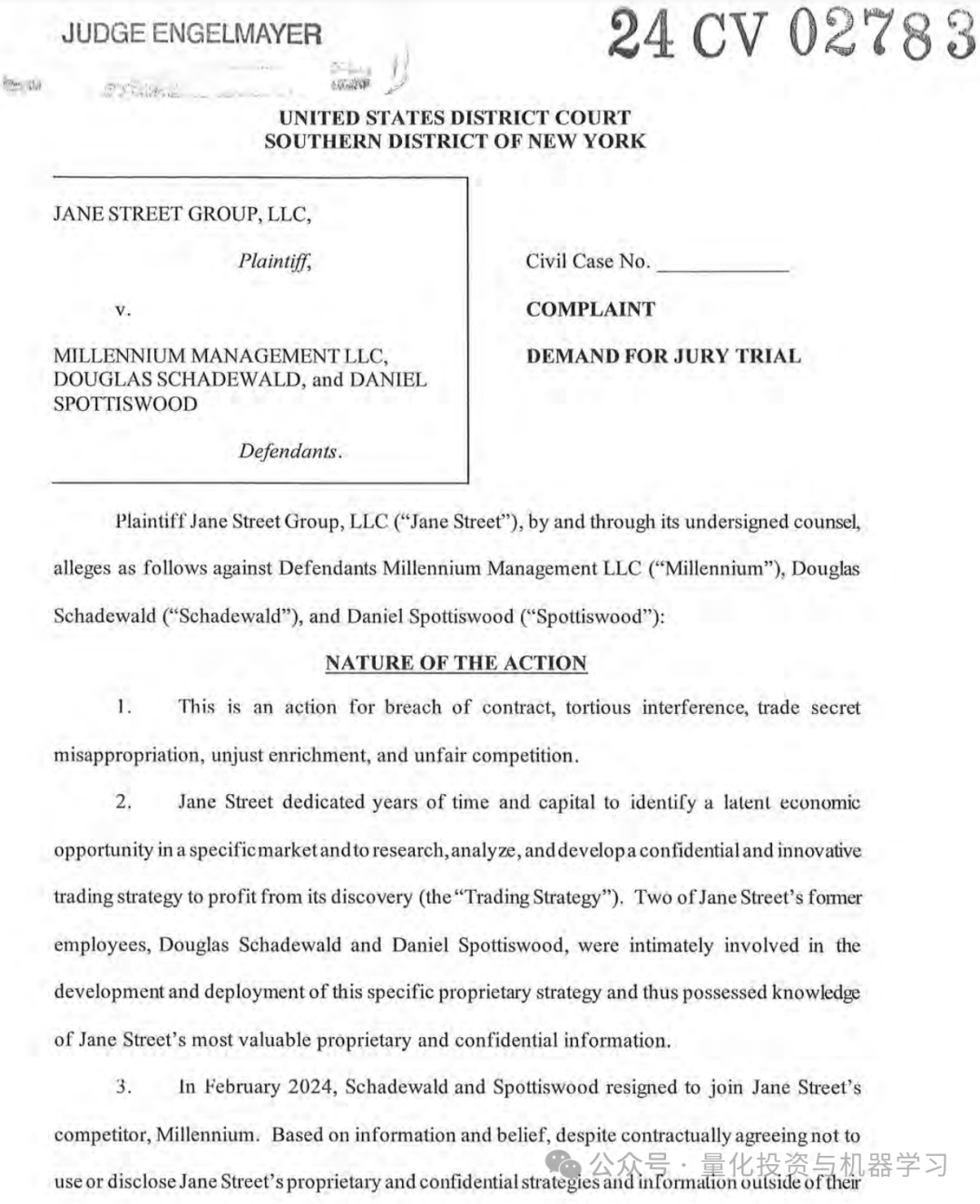

Jane Street向美国纽约南区地方法院提起诉讼。

要知道Jane Street此前从未起诉过为竞争对手工作而离开公司的员工,这次事件应该是触碰到期核心利益了。

Jane Street称,2名跳槽到Millennium的前雇员Douglas Schadewald和Daniel Spottiswood在离开时带走了一项“高度机密”和“非常有价值、独特和专有的”自营交易策略,导致公司遭受重大损失。

近年来,窃取商业秘密诉讼在华尔街变得越来越普遍。但Jane Street表示,他们以前从未以任何理由起诉过前雇员。Jane Street此次要求获得赔偿,并下令禁止Millennium和交易员使用这一策略。

根据诉讼内容,Schadewald于2018以交易员的身份加入Jane Street,参与并接触了该公司对自营策略的研究。Spottiswood于2018年在Jane Street担任暑期实习生,从2020年开始在该公司全职担任交易员,并拥有类似的权限。

Jane Street表示,在Schadewald今年2月离职数周后,就有证据表明他在Millennium使用了这一策略。同时,Jane Street表示,3月份公司使用这一策略的利润下降了50% 。这一下降只能归因于“使用相同策略的竞争对手的进入市场。

这两名交易员声称,他们在Jane Street建立的印度期权业务,是基于他们的经验和专业知识,而不是任何秘密的“算法或自动信号”。Millennium也同样辩称,多年来它一直活跃在印度市场。

后来在法庭听证会上了解到,该策略是以印度期权市场为中心,在2023年为Jane Street创造了10亿美元的利润。要知道印度期权市场的规模在过去五年中呈爆炸式增长,吸引了Citadel Securities、Jump Trading、Jane Street和Millennium等公司的兴趣。

2024年4月19日

法院拒绝了Jane Street的临时限制令申请。

2024年4月26日

Jane Street提交了第一修正诉状,撤回了禁令请求,但维持了金钱赔偿请求。

2024年5月10日

Millennium提交了答辩状,包括肯定性辩护和反诉。个人被告和Millennium都提出了反诉。

2024年5月31日

Jane Street提出动议,要求驳回Millennium的反诉,并删除他们的一些肯定性辩护。

2024年6月3日

法院发出修正或反对命令,要求Millennium在6月21日前修正其反诉或反对Jane Street的动议。

2024年6月21日

个人被告选择不修正反诉,而是反对Jane Street的动议。同日,Millennium提交了修正后的反诉。

2024年7月2日

Jane Street提交了新的动议,要求驳回Millennium的反诉。

2024年7月11日

Millennium提交了反对Jane Street动议的法律备忘录。

2024年7月15日

Jane Street提交了对Millennium反对的回复。

2024年7月18日

法院裁定驳回被告的反诉。

2024年9月13日

Jane Street的一名律师在提交给曼哈顿联邦法院的一封信表明了其立场。

Jane Street即使盈利,也可以主张损失利润损害赔偿,这种损害赔偿计算的是如果没有Millennium的不当行为,Jane Street本应获得的额外利润。Jane Street认为这足以驳斥Millennium关于损失利润损害赔偿“不存在”或不可用的观点。

其他的几个内容都是针对Millennium提出要求的回应:

1、Jane Street认为Millennium要求提供更详细的损害赔偿计算和分析超出了地方民事规则要求,且这些要求需要专家分析。

2、Jane Street已提供2023年1月1日至6月30日的交易利润数据,并同意提供每日盈亏数据。但认为Millennium要求的每日成本和费用超出了规则要求。

3、Jane Street指出Millennium要求的损害赔偿分析和证据超出了规则要求,只需提供计算即可等。

9月22日

Jane Street律师Deborah Brown在写给曼哈顿美国地方法官Paul Engelmayer的信中表示,如果这些策略众所周知,其他Millennium交易员也会使用这些策略。但她说情况并非如此。

“实际上,在加入Millennium之前,Schadewald曾嘲笑Millennium的交易员,说‘这些家伙都赚不到钱,因为他们都采取同样愚蠢的策略’”Brown 表示。这是源自Schadewald1月18日与另一个人短信交流的一部分(部分截图):

10月7日

针对Millennium提交的一份文件中的内容,Jane Street回应称,Millennium在印度的交易利润大约从同一时间开始增长了一个“数量级”。

Jane Street在诉讼中称,该公司使用该策略的利润在3月份下降了50%。但Millennium说,自交易员离职以来,Jane Street从其印度期权团队获得了创纪录的利润,因此公司没有遭受任何经济损失。其中4月份是其印度期权交易有史以来最好的一个月,而且在接下来的两个月里,这种势头仍在继续。

Schadewald和Spottiswood表示:“今年的4月到6月是Jane Street在这个市场历史上盈利最多的三个月。”他们还引用了一封Jane Street高管的电邮,据称他在邮件中承认,对利润下降的担忧可能是“false alarm” stemming from “paranoia.”。Jane Street则对这位高管的电子邮件的说法表示怀疑。

10月9日

美国纽约地区法官Paul Engelmayer命令Jane Street在10月29日前给出详细的方案说明如何计算利润损失索赔。Millennium和这两名前交易员认为,应该强制Jane Street披露其计算损益的方式,包括确定哪种交易策略产生了哪种结果。

Millennium此外还要求Jane Street提供其八名高管人员的薪酬细节,以及该公司是否曾对任何前员工采取不利行动。但根据美国地方法院法官Paul Engelmayer裁定,Millennium只能询问Schadewal和Spottiswood或其他在Jane Street印度期权部门担任相同职位的人的薪酬。Engelmayer直接否决了“Jane Street(8名已确定的高级官员)在2022年、2023年和2024年获得的收入、利润或补偿金额”作为证词。

由于合规和保密原因,案件很多内容都没有对外公开。

尽管商业机密诉讼在华尔街相当常见,但大多数都是关于客户名单和商业计划的。Jane Street和Millennium案子的焦点则在量化策略领域。

各位业界的朋友,你们如何看待这件事和它之后的影响呢?

欢迎留言~