关注财经热点

一起实现我们的中国梦

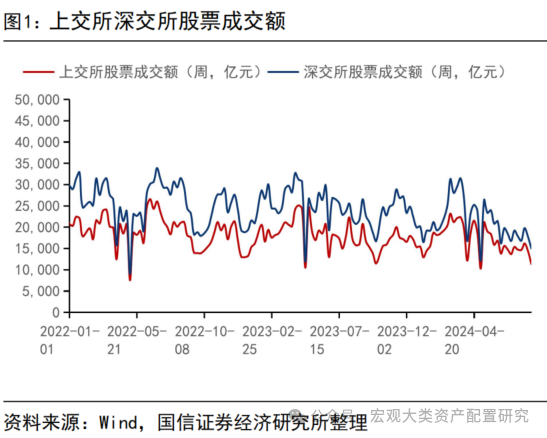

市场成交量下降。上周(20240809-20240816)全市场成交量下降,沪深两市成交额位于2024年至今的6.2%分位数水平(前值为22.5%),市场交投情绪持续低迷。

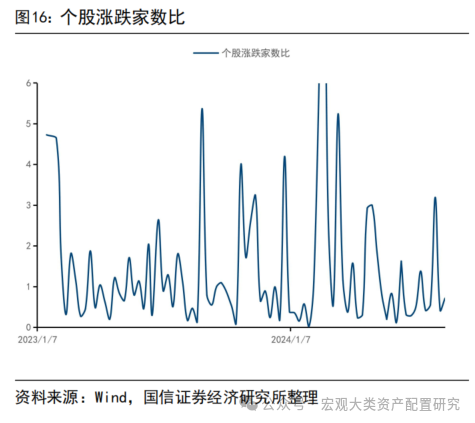

成交额集中度有所下降。上周,行业层面成交额集中度转为上升趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度转为下降趋势,个股层面涨跌幅分化度转为上升趋势。

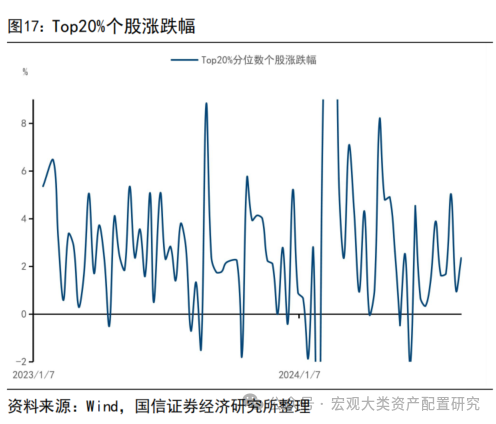

赚钱效应有所上升。Top10%个股涨跌幅与中位数涨跌幅的差为5.31%,相比前值上升0.95个百分点。全A涨跌中位数为-0.60%,较前值上升0.97个百分点。Top25%分位数为1.63%,较前值上升1.21个百分点。Top75%分位数为-2.69%,较前值上升1.04个百分点。

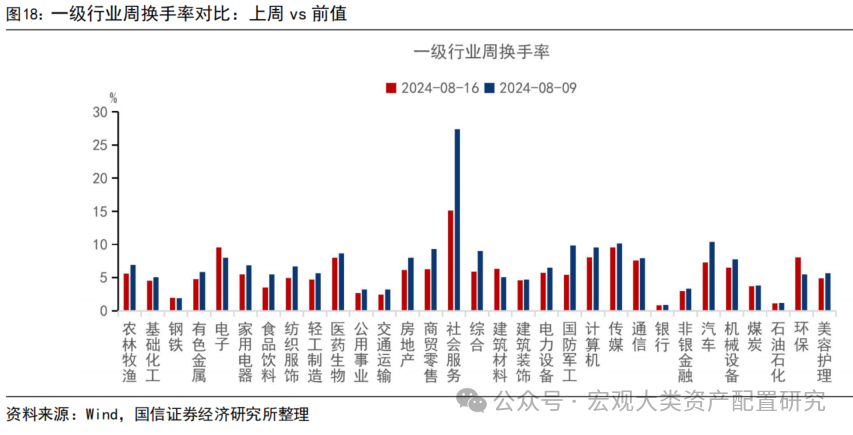

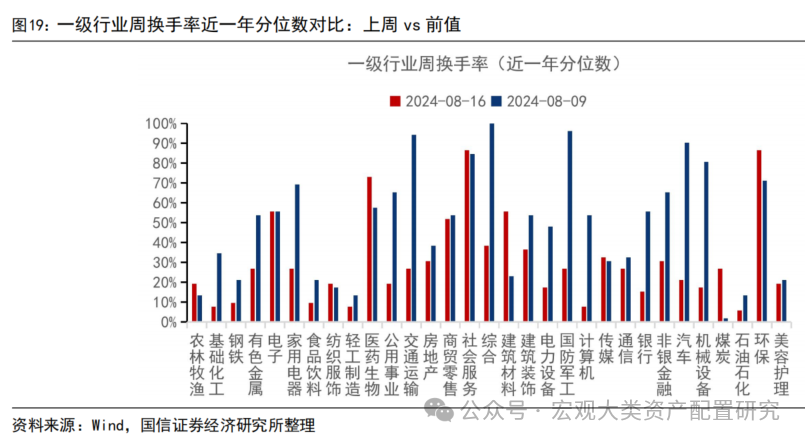

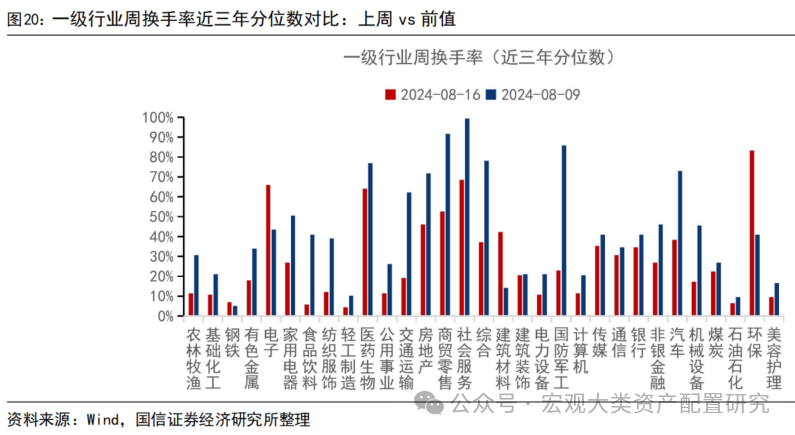

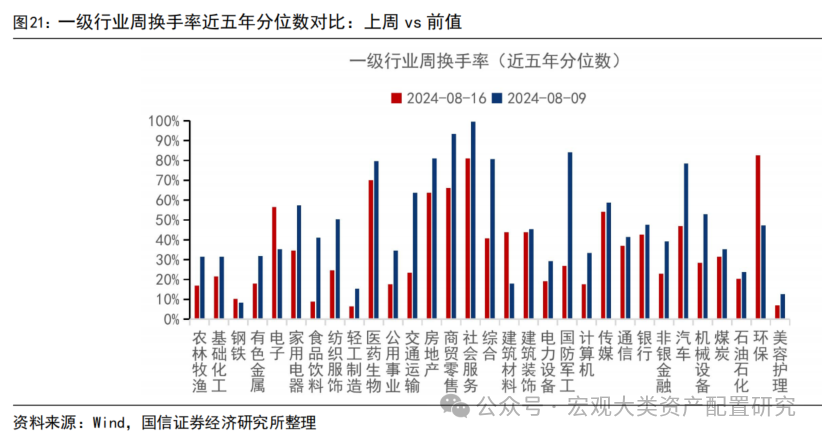

行业换手率小幅上升。上周换手率最高的三个一级行业为:社会服务(15.14%)、传媒(9.57%)、电子(9.56%)。上周换手率最低的三个一级行业为:银行(0.81%)、石油石化(1.13%)、钢铁(1.94%)。

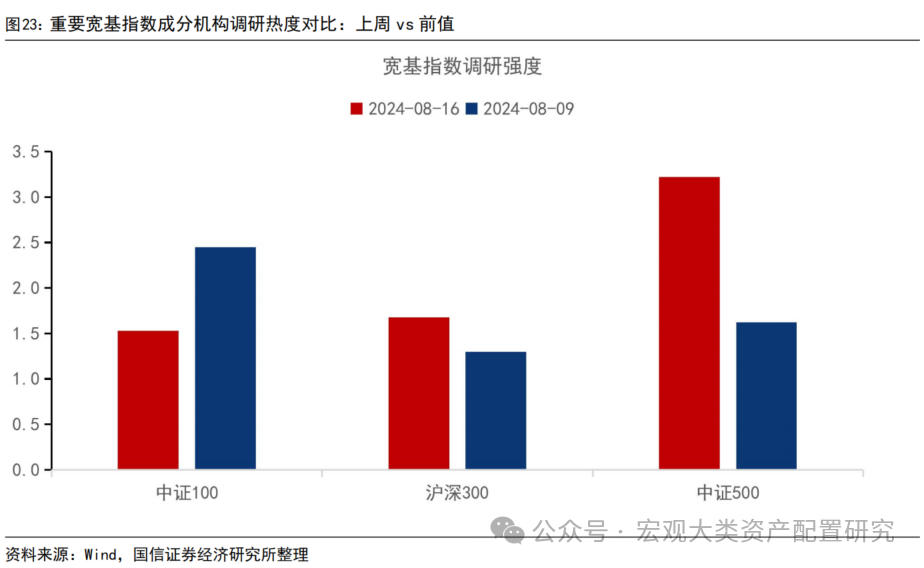

机构调研强度升高。从行业层面的机构调研强度看,医药生物(19.77%)、电子(12.32%)、基础化工(11.24%)三个行业的调研强度最高。从宽基指数层面看,中证500的调研强度最大,为3.22。从边际变化看,中证500的调研强度在上周的绝对变化最大,增加了1.60。

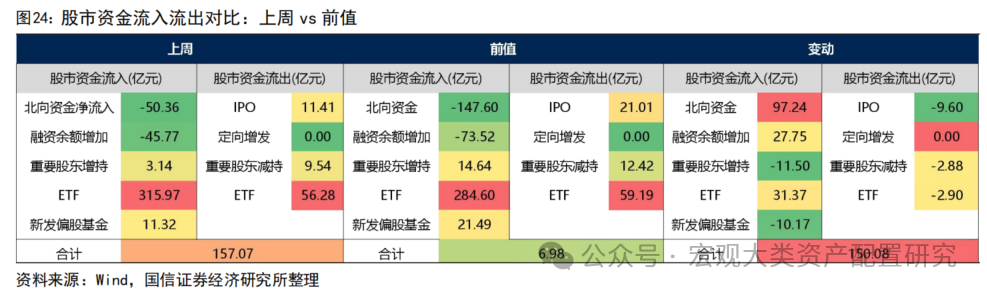

股市资金小幅净流入。上周股市资金净流入157.07亿元,较前值增加150.08亿元。各分项资金为:(1)北向资金净流出50.36亿元;(2)融资余额减少45.77亿元;(3)重要股东增持3.14亿元;(4)ETF流入315.97亿元;(5)新发偏股基金11.32亿元;(6)IPO11.41亿元;(7)定向增发0.00亿元;(8)重要股东减持9.54亿元;(9)ETF流出56.28亿元。

从资金流入流出来看,上周ETF净流入的边际变化贡献较多微观流动性增量。较前值,各分项的变化为:(1)北向资金净流入增加97.24亿元;(2)融资余额增加27.75亿元;(3)重要股东增持减少11.50亿元;(4)ETF流入增加31.37亿元;(5)新发偏股基金减少10.17亿元;(6)IPO减少9.60亿元;(7)定向增发增加0.00亿元;(8)重要股东减持减少2.88亿元;(9)ETF流出减少2.90亿元。

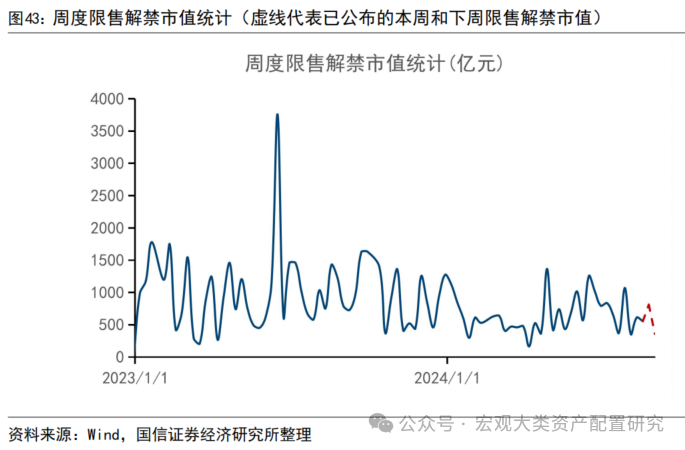

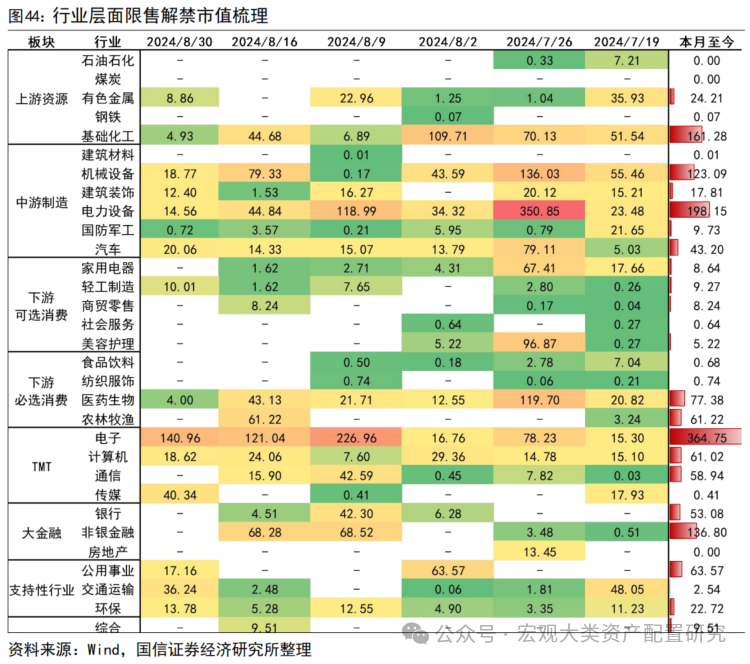

资金流出风险减弱。上周限售解禁家数为61家,较前值减少3家。限售解禁市值为555.16亿元,较前值减少59.63亿元。预计本周和下周的限售解禁市值为361.41亿元。从行业来看,前两周限售解禁市值最多的三个行业为:电子(121.04亿元)、机械设备(79.33亿元)、非银金融(68.28亿元)。有12个行业没有限售解禁出现。

风险提示:数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

成交热度

上周(20240809-20240816)全市场成交量下降,沪深两市成交额位于2024年至今的6.2%分位数水平(前值为22.5%),市场交投情绪持续低迷。

深交所上交所成交额

深交所成交额为1.50万亿,较前值减少2799.99亿元,在三年分位数中位列56.20%,较前值减少6.6个百分点。上交所成交额为1.14万亿,较前值减少3058.77亿元,在三年分位数中位列55.00%,较前值减少10.6个百分点。

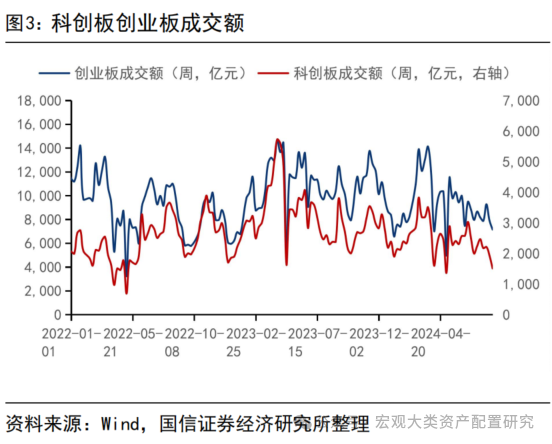

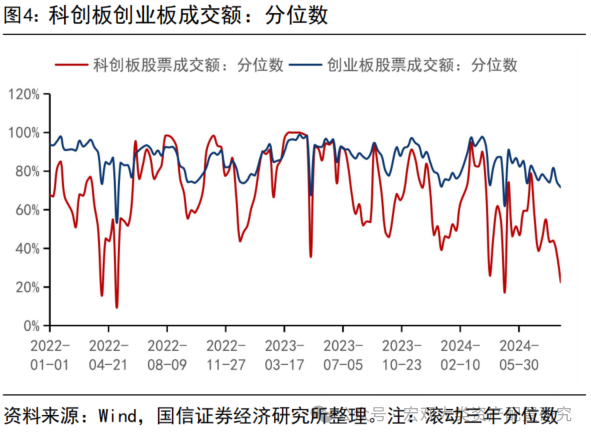

科创板创业板成交额

科创板成交额为0.15万亿,较前值减少421.7亿元,在三年分位数中位列22.50%,较前值减少14.1个百分点。创业板成交额为0.72万亿,较前值减少758.88亿元,在三年分位数中位列71.60%,较前值减少2.7个百分点。

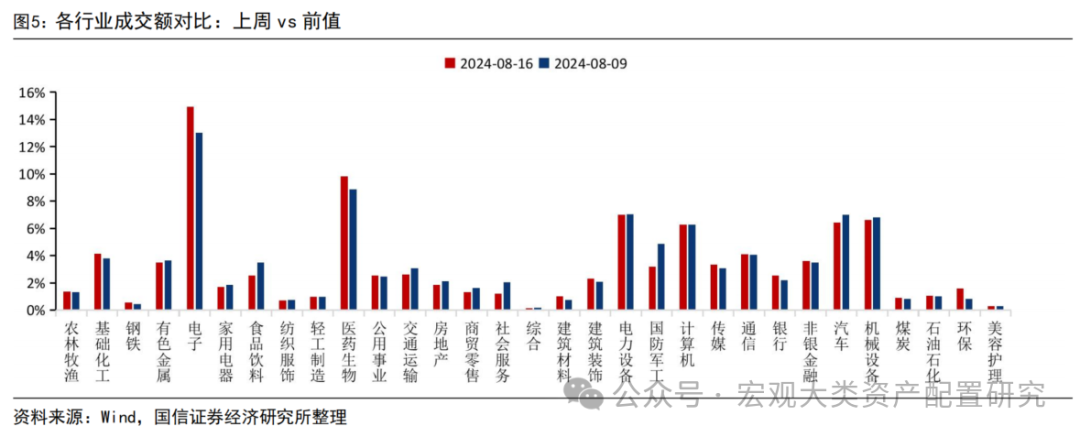

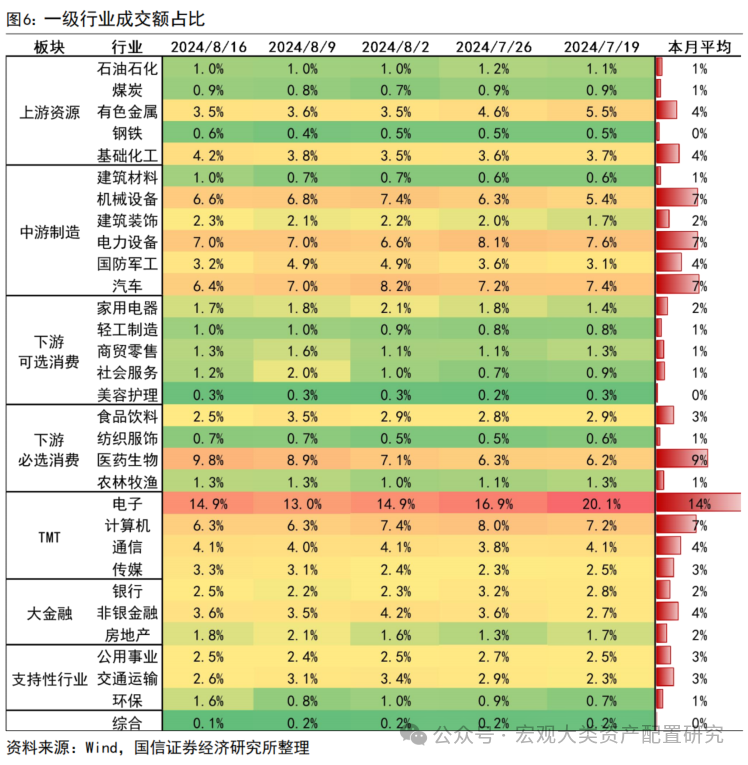

各行业成交额及占比、边际变化

上周,成交额最多的3个行业分别为:电子(3914.82亿元,占总成交额14.90%)、医药生物(2577.13亿元,占总成交额9.81%)、电力设备(1841.86亿元,占总成交额7.01%)。成交额最少的3个行业分别为:综合(33.73亿元,占总成交额0.13%)、美容护理(70.75亿元,占总成交额0.27%)、钢铁(149.15亿元,占总成交额0.57%)。

集中度与分化度

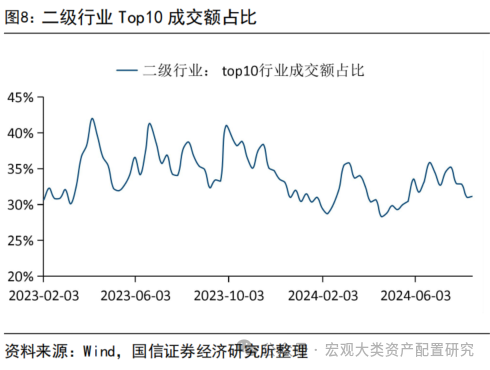

上周,行业层面成交额集中度转为上升趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度转为下降趋势,个股层面涨跌幅分化度转为上升趋势。

行业层面集中度

上周一级行业Top5成交额占比为44.75%,较前值上升2.07个百分点。二级行业Top10成交额占比为31.14%,较前值下降0.78个百分点。

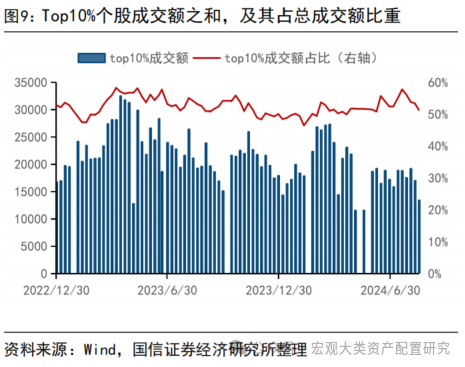

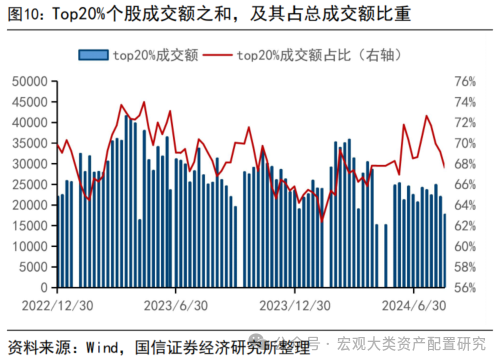

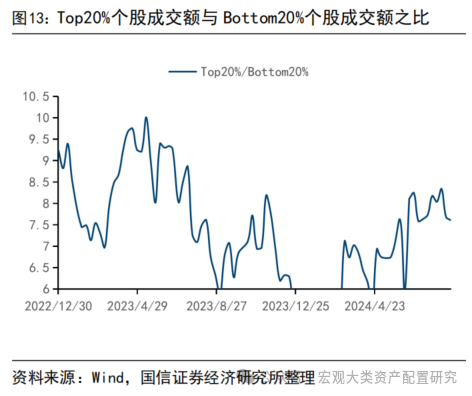

个股层面集中度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为51.24%,较前值减少2.17个百分点;成交额Top20%个股占全部个股的成交额之比为67.62%,较前值减少1.56个百分点。

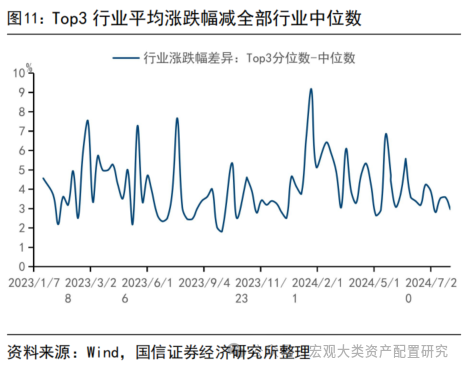

行业层面分化度

从一级行业看,Top3分位数涨跌幅与中位数涨跌幅之差为2.96%,较前值下降0.63个百分点。Top3分位数涨跌幅与Bottom3分位数涨跌幅之差为5.94%,较前值下降0.92个百分点。

个股层面分化度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为51.24%,较前值减少2.17个百分点;成交额Top20%个股占全部个股的成交额之比为67.62%,较前值减少1.56个百分点。

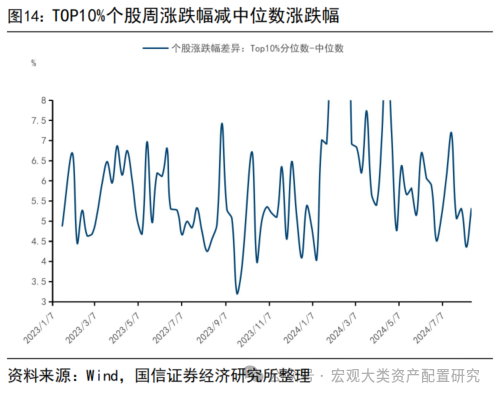

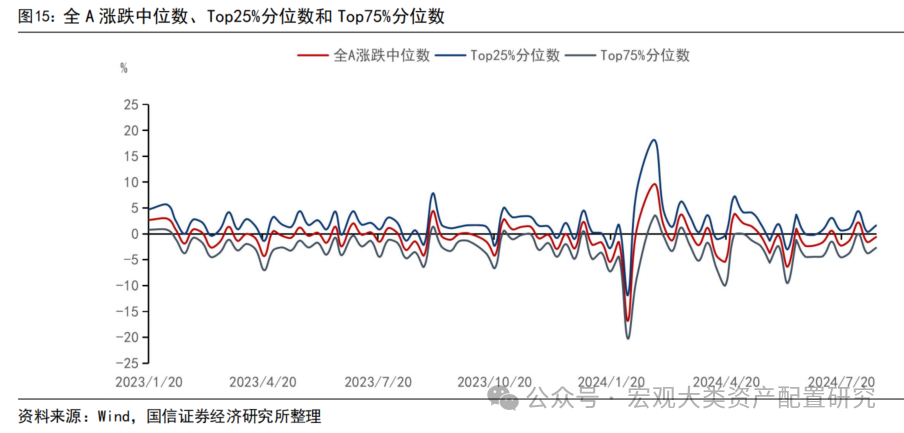

赚钱效应

Top10%个股涨跌幅与中位数涨跌幅的差为5.31%,相比前值上升0.95个百分点。全A涨跌中位数为-0.60%,较前值上升0.97个百分点。Top25%分位数为1.63%,较前值上升1.21个百分点。Top75%分位数为-2.69%,较前值上升1.04个百分点。

换手情况

上周换手率最高的三个一级行业为:社会服务(15.14%)、传媒(9.57%)、电子(9.56%)。上周换手率最低的三个一级行业为:银行(0.81%)、石油石化(1.13%)、钢铁(1.94%)。

从一年历史分位数看,社会服务(86.50%)、社会服务(86.50%)、医药生物(73.00%)三个行业的换手率均处在较高位置。而石油石化(5.70%)、基础化工(7.60%)、基础化工(7.60%)三个行业的换手率所处位置较低。

从三年历史分位数看,环保(83.30%)、社会服务(68.50%)、电子(66.00%)三个行业的换手率均处在较高位置。而轻工制造(4.40%)、食品饮料(5.70%)、石油石化(6.40%)三个行业的换手率所处位置较低。

从五年历史分位数看,环保(82.60%)、社会服务(81.10%)、医药生物(70.00%)三个行业的换手率均处在较高位置。而轻工制造(6.50%)、美容护理(6.90%)、食品饮料(8.80%)三个行业的换手率所处位置较低。

机构调研

行业层面

从行业层面的机构调研强度看,医药生物(19.77%)、电子(12.32%)、基础化工(11.24%)三个行业的调研强度最高。

宽基指数层面

从宽基指数层面看,中证500的调研强度最大,为3.22。从边际变化看,中证500的调研强度在上周的绝对变化最大,增加了1.60。

股市流动性

上周股市资金净流入157.07亿元,较前值增加150.08亿元。各分项资金为:(1)北向资金净流出50.36亿元;(2)融资余额减少45.77亿元;(3)重要股东增持3.14亿元;(4)ETF流入315.97亿元;(5)新发偏股基金11.32亿元;(6)IPO11.41亿元;(7)定向增发0.00亿元;(8)重要股东减持9.54亿元;(9)ETF流出56.28亿元。

从资金流入流出来看,上周ETF净流入的边际变化贡献较多微观流动性增量。较前值,各分项的变化为:(1)北向资金净流入增加97.24亿元;(2)融资余额增加27.75亿元;(3)重要股东增持减少11.50亿元;(4)ETF流入增加31.37亿元;(5)新发偏股基金减少10.17亿元;(6)IPO减少9.60亿元;(7)定向增发增加0.00亿元;(8)重要股东减持减少2.88亿元;(9)ETF流出减少2.90亿元。

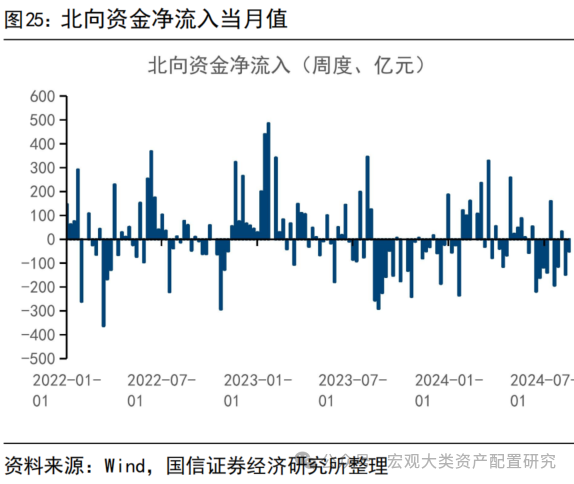

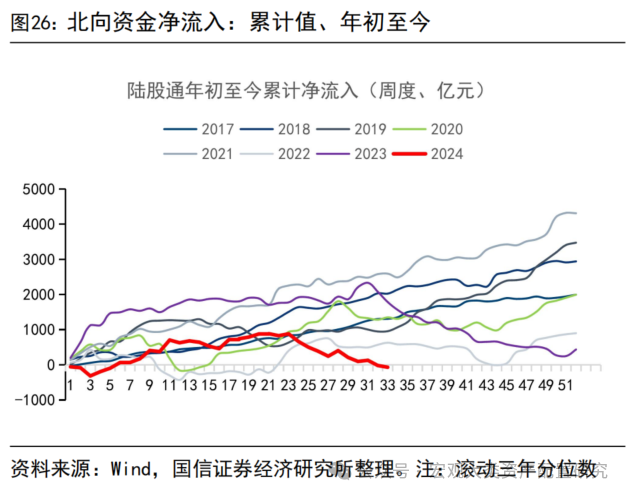

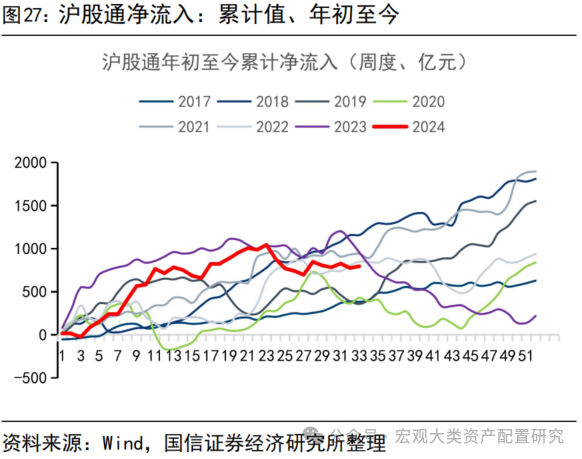

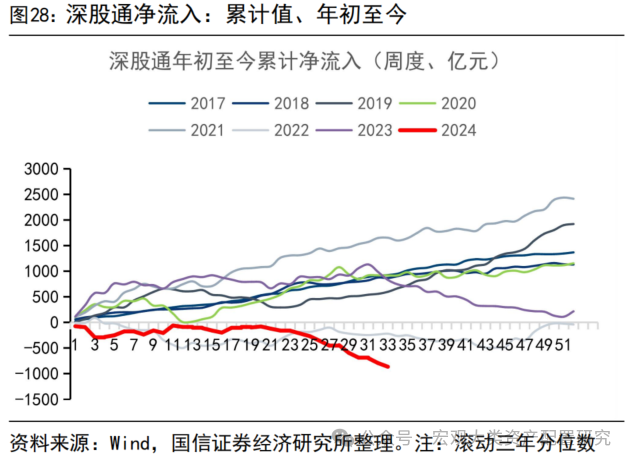

资金供给:北上资金净流出

上周北向资金净流出50.36亿元,较前值边际改善97.24亿元。本年度累计净流出67.79亿元。

分行业来看,上周北向资金净流入的Top3为:银行(31.13亿元)、医药生物(12.57亿元)、非银金融(9.47亿元);北向净流出的Top3为:电力设备(-25.81亿元)、家用电器(-15.25亿元)、有色金属(-12.29亿元)。本月以来,北向资金净流入的Top3为:医药生物(52.17亿元)、银行(35.05亿元)、公用事业(23.85亿元);北向净流出的Top3为:电力设备(-62.06亿元)、家用电器(-58.74亿元)、电子(-52.63亿元)。

从边际变化看,北向资金流入改善在银行(44.24亿元)、非银金融(28.46亿元)、通信(19.85亿元)三个行业表现最为明显,而北向资金流出在食品饮料(-19.50亿元)、房地产(-13.58亿元)、有色金属(-9.74亿元)、三个行业的边际走弱体现最为明显。

从个股看,北向资金净流入的前十大个股为:长江电力、中国平安、中国联通、赛力斯、中信证券、招商银行、交通银行、工商银行、东鹏饮料、农业银行。北向资金净流出的十大个股为:宁德时代、万华化学、美的集团、东方财富、五粮液、韦尔股份、汇川技术、东方雨虹、海尔智家、泸州老窖。

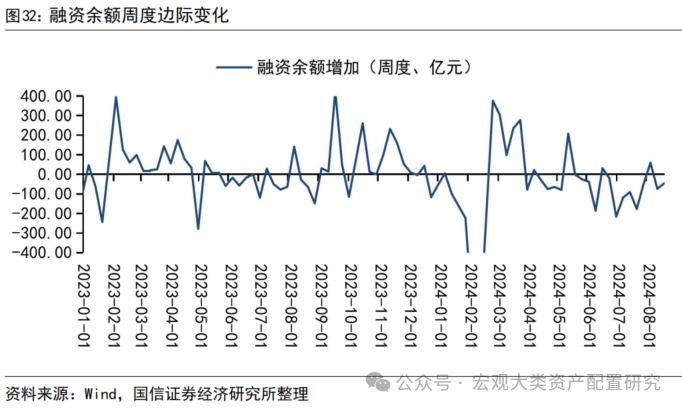

资金供给:融资余额

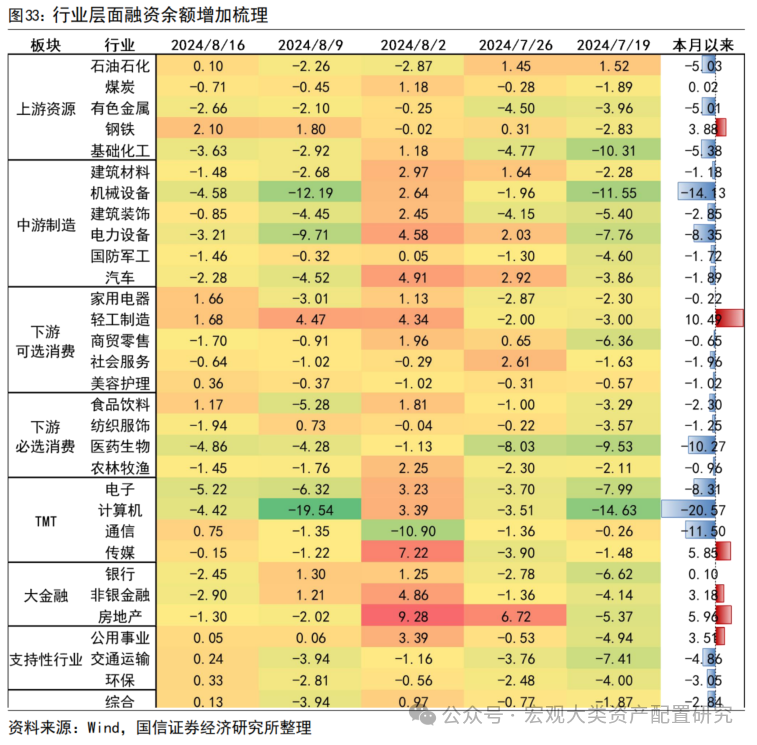

上周,融资余额减少45.77亿元,较前值增加27.75亿元。

分行业来看,上周融资余额增加的Top3为:钢铁(2.10亿元)、轻工制造(1.68亿元)、家用电器(1.66亿元);融资余额减少的Top3为:电子(-5.22亿元)、医药生物(-4.86亿元)、机械设备(-4.58亿元)。

本月以来,融资余额增加的Top3为:轻工制造(10.49亿元)、房地产(5.96亿元)、传媒(5.85亿元);融资余额减少的Top3为:计算机(-20.57亿元)、机械设备(-14.13亿元)、通信(-11.50亿元)。

个股层面,融资余额增加的前十大个股为:宝钢股份、保利发展、恒瑞医药、宁波银行、宁德时代、万华化学、创维数字、万科A、水晶光电、以岭药业。个股层面,融资余额减少的前十大个股为:科大讯飞、航锦科技、中国核电、天孚通信、招商银行、中远海控、上汽集团、京东方A、万丰奥威(维权)、贵州茅台。

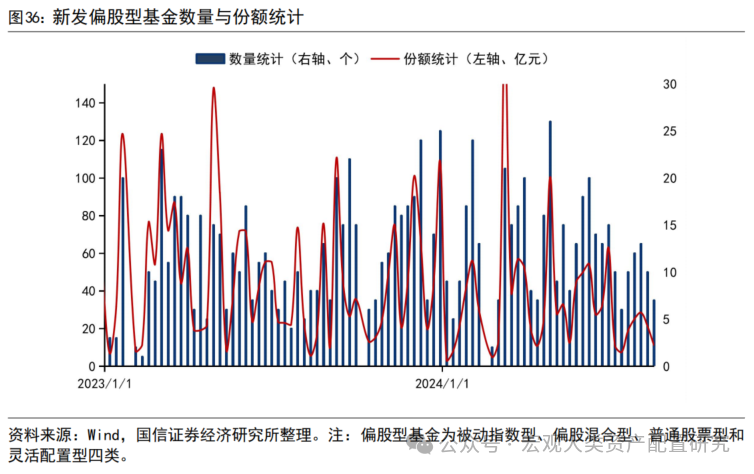

资金供给:公募偏股新发基金

上周新发偏股型基金7支,发行量为11.32亿元。

资金供给:ETF净流入

上周ETF净流入259.68亿元,较前值增加34.27亿元。

上周净流入前十的ETF为:沪深300ETF易方达(64.36亿元)、沪深300ETF(59.38亿元)、中证500ETF(30.78亿元)、沪深300ETF华夏(20.71亿元)、创业板ETF(14.02亿元)、上证50ETF(13.42亿元)、沪深300ETF(12.94亿元)、科创板50ETF(11.46亿元)、科创50ETF(8.83亿元)、中证1000ETF(6.77亿元)。流出前十的ETF为:中证500ETF(-4.03亿元)、中证500ETF华夏(-3.02亿元)、800ETF(-2.87亿元)、创业50ETF(-2.56亿元)、创业板100ETF华夏(-2.51亿元)、科创芯片ETF(-2.26亿元)、深证100ETF(-1.99亿元)、国联安沪深300ETF(-1.93亿元)、上海国企ETF(-1.74亿元)、中证红利ETF(-1.63亿元)。

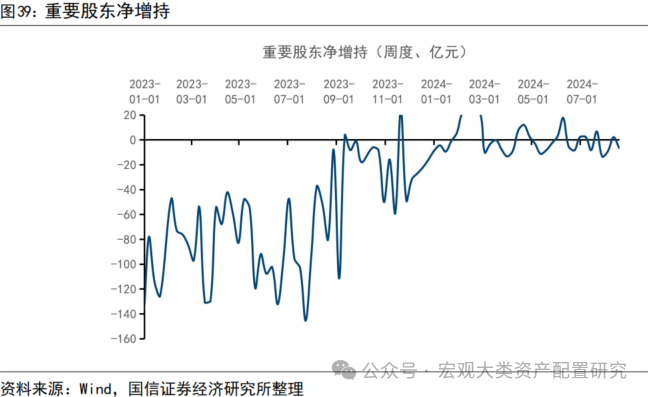

资金供给:重要股东净减持

上周重要股东净减持市值为6.40亿元,相比前值减少8.62亿元。

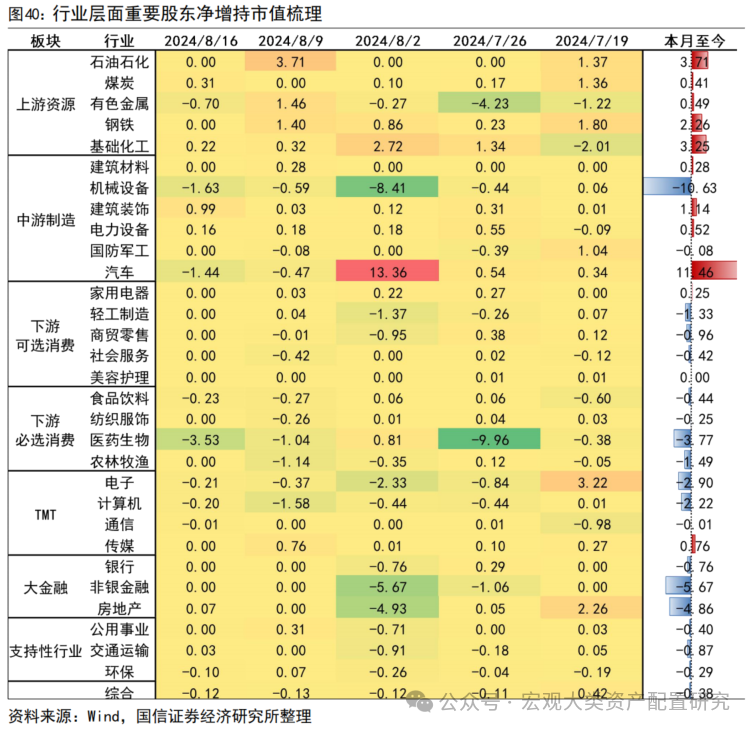

上周重要股东增持家数为174家,较前值减少88家。上周重要股东减持家数为116家,较前值增加17家。重要股东净减持金额为9.04亿元。较前值增加4.44亿元。从行业来看,上周重要股东净增持市值最多的三个行业为:汽车(13.36亿元)、基础化工(2.72亿元)、钢铁(0.86亿元)。上周重要股东净减持市值最多的三个行业为:机械设备(-8.41亿元)、非银金融(-5.67亿元)、房地产(-4.93亿元)。

资金需求:IPO

上周新增IPO 3家,募资金额11.41亿元。

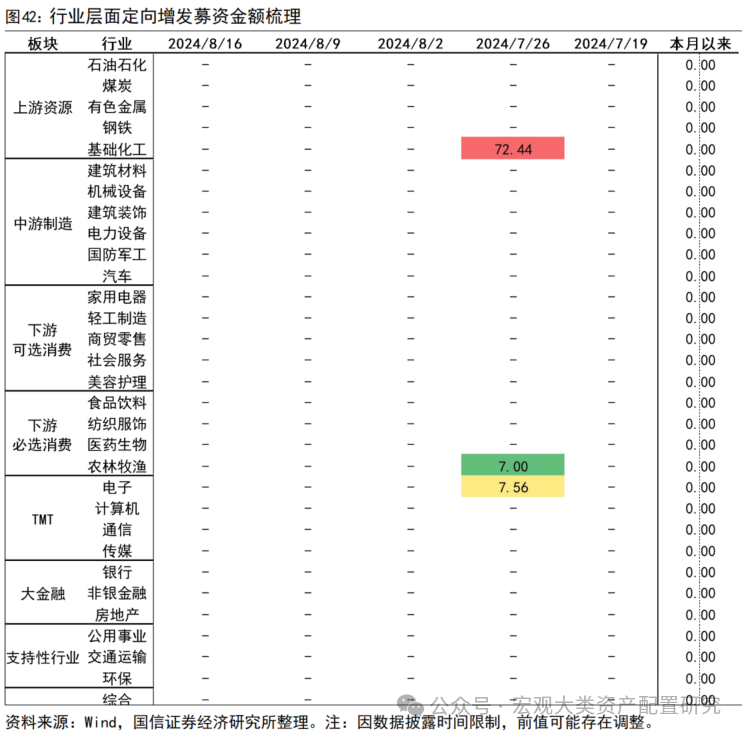

资金需求:定向增发

上周定向增发家数为0家,定增募资总额为0.00亿元,覆盖了0个行业。较前值,定增募资家数减少0家,募资金额减少0.00亿元。

资金流出风险:限售解禁

上周限售解禁家数为61家,较前值减少3家。限售解禁市值为555.16亿元,较前值减少59.63亿元。预计本周和下周的限售解禁市值为361.41亿元。从行业来看,前两周限售解禁市值最多的三个行业为:电子(121.04亿元)、机械设备(79.33亿元)、非银金融(68.28亿元)。有12个行业没有限售解禁出现。

风险提示:

数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

分析师:王开SAC执业资格证书编码:S0980521030001

分析师:陈凯畅SAC执业资格证书编码:S0980523090002

联系人:郭兰滨