关注财经热点

一起实现我们的中国梦

【天风研究·固收】 孙彬彬

未 来 策 略 展 望

未来策略展望

展望4月,我们认为转债市场有如下三点值得关注:

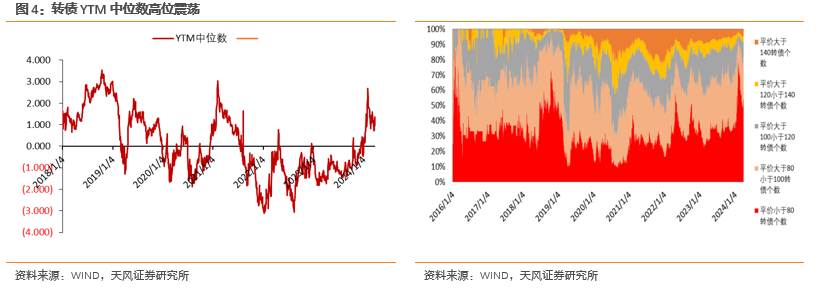

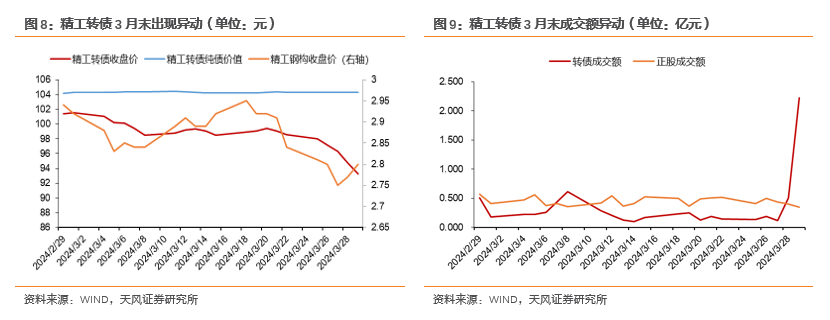

关注年报季信用瑕疵标的暴雷造成的潜在进一步压估值可能。3月28日以来,诸多高YTM标的出现较正股的超跌,我们推测或为资金面、交易层面原因。高YTM转债由于债性偏强,交易活跃度相较其他转债更低,叠加这部分标的往往存在一定基本面瑕疵,当价格出现异动时容易引起市场羊群效应,正反馈下造成转债超跌。一个比较典型的例子是精工转债,3月21日至3月27日,转债随正股调整出现回撤,27日至28日,正股企稳,转债价格、成交额出现明显异动。目前跌破债底、非国央企、距离到期日在2.5年以内标的数量不少,这部分标的中不乏高评级存在,年报密集披露期间对这部分标的或有估值调整风险。

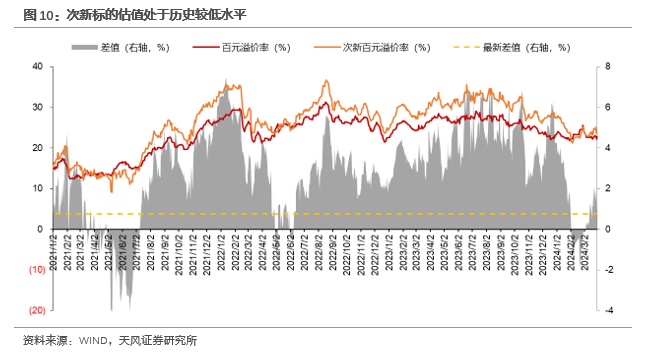

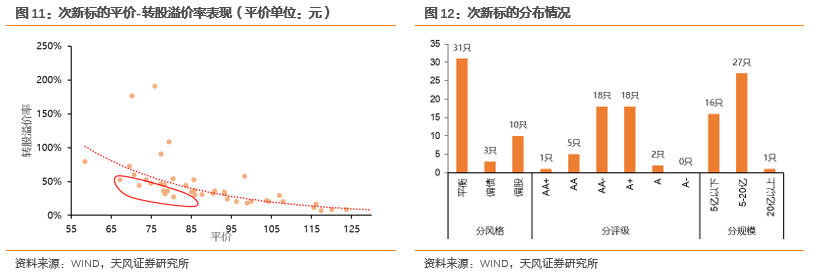

关注次新标的中的低估机会。截至2024年3月29日,次新券百元溢价率处于2021年以来16.1%历史分位,2月次新百元溢价率与全口径百元溢价率甚至数显阶段性倒挂。当前全市场次新券共有44只,风格方面,当前绝大多数次新标的属于平衡型或偏股型;评级方面,次新券评级分布在AA+与A-之间,多数属于AA-或A+;规模方面,除东南转债外,其他转债规模均低于20亿。从历史上转债估值修复的行情来看,次新标的估值修复往往斜率高于平均水平,我们认为当前转债整体估值已经处于历史低位,次新或有一定左侧机会。

择券方面,当前转债市场弹性标的较少,或可在关注潜在压估值可能基础上,自下而上提高对部分平衡型转债的关注度。当前转债市场整体呈现出估值低,偏债转债多,弹性标的少的特征。从量上来说,偏股转债配置空间较小。截至2024年3月29日,若按照平价/债底>1.2方法划分偏股转债,则偏股转债仅有51只。在这51只转债中,排除掉双高转债、价格过高(高于150元)转债、有潜在赎回可能的标的(转股溢价率低于0)、剩余期限不到半年标的,仅剩34只标的,占全市场转债数量6.51%,总存量余额266.17亿元,占全市场存量转债余额3.29%。基于此,若尚对未来权益市场情绪不过于保守,从进攻的角度做转债配置,或许绕不开平衡型转债。另外,从定价角度来看,平衡型转债表现受转债市场整体估值影响较大,当前转债估值处于历史偏低位置,若正股不出现较大调整,以及转债市场潜在信用风险没有爆发,我们预计平衡型转债向下调整空间或有限。

个券方面,4月我们推荐如下标的:蓝天、苏行、开能、锂科、白电、龙大、永02、贵轮、东南、冠盛

风险提示:统计规律失效风险;汇率变动超预期风险;宏观政策不及预期风险;市场流动性风险;临期转债信用风险

1.3月市场回顾

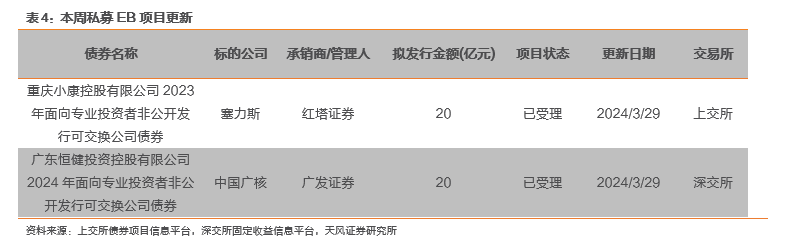

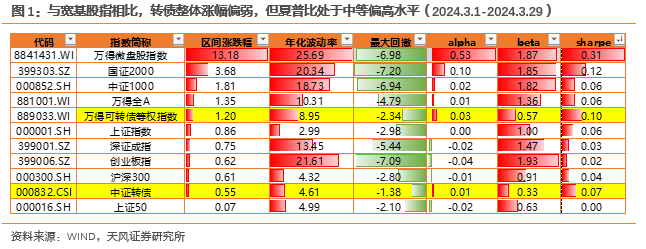

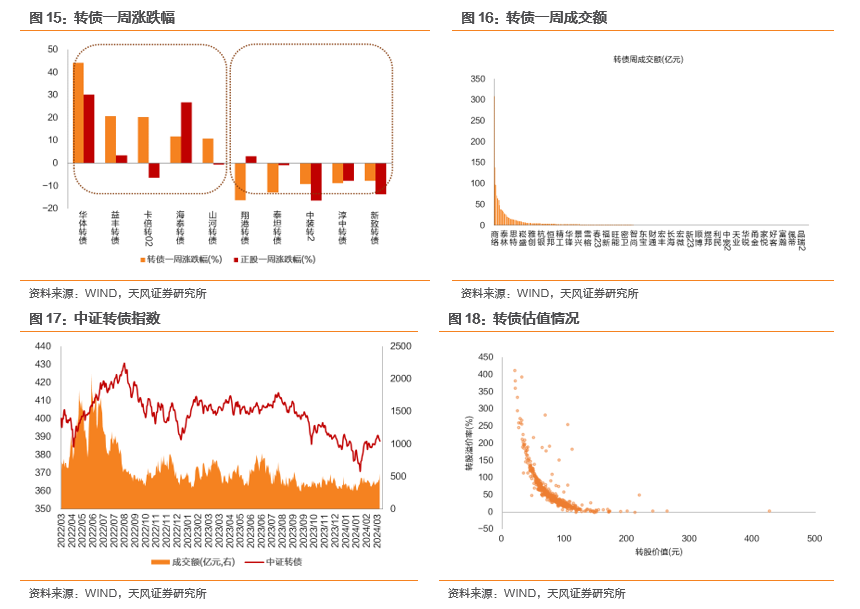

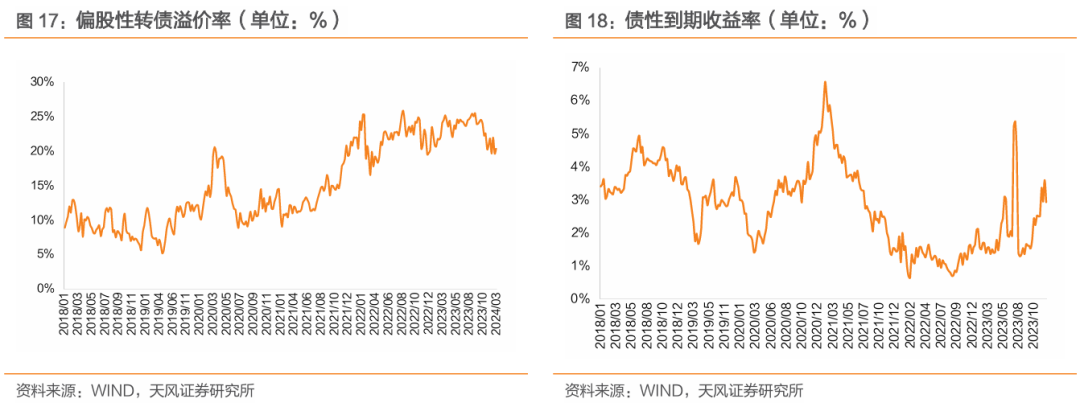

截至3月29日收盘,中证转债指数收于387.62,较2月末上涨0.55%。百元溢价率收于22.76%,较2月末下跌1.45pct。全月来看,转债市场呈现W型走势。市场可以分成三个阶段:

(1)两会之前,权益市场基本走平,转债市场较正股超跌,转债估值明显压降,百元溢价率由2月末24%左右水平迅速下行至22.5%左右。这一轮压估值我们在3月11日报告《转债估值回落至节前水平,后市怎么看》中有明确分析,不下修标的重估值、偏债转债需求下降或是其原因。

(2)两会后至3月18日左右,权益走强推动下转债市场整体上行,百元溢价率在22.5%附近走平。期间市场发生明显风格变化,两会后一揽子政策陆续出台,低空经济、设备更新、家电&汽车换新等政策陆续推出,并形成对应投资主题。同期中观经济数据有所回暖,化工、建材等顺周期行业估值起底回升。海外方面,美联储降息预期增厚,带动贵金属、大宗商品相关标的走强。同期,长端利率调整叠加市场风险偏好回暖,高红利标的较主流股指超额收益出现明显回调。

(3)3月18日至3月27日左右,转债市场出现明显回调,百元溢价率宽幅震荡。从技术面的角度来看,本轮权益市场调整已经呈现出明显圆弧顶特征,叠加前期走强的诸多主题止盈压力较大,权益市场向上动能出现不足,转债市场跟随调整。3月27日上证指数收于2993点,自2023年12月5日以来再度跌破3000点。3月27日后,转债市场企稳反弹,转债估值仍保持震荡状态

2.4月市场展望

展望4月,我们认为转债市场有如下三点值得关注:

关注年报季信用瑕疵标的暴雷造成的潜在进一步压估值可能:3月28日以来,诸多高YTM标的出现较正股的超跌,我们推测或为资金面、交易层面原因。高YTM转债由于债性偏强,交易活跃度相较其他转债更低,叠加这部分标的往往存在一定基本面瑕疵,当价格出现异动时容易引起市场羊群效应,正反馈下造成转债超跌。一个比较典型的例子是精工转债,3月21日至3月27日,转债随正股调整出现回撤,27日至28日,正股企稳,转债价格、成交额出现明显异动。目前跌破债底、非国央企、距离到期日在2.5年以内标的数量不少,这部分标的中不乏高评级存在,年报密集披露期间对这部分标的或有估值调整风险。

关注次新标的中的低估机会。截至2024年3月29日,次新券百元溢价率处于2021年以来16.1%历史分位,2月次新百元溢价率与全口径百元溢价率甚至数显阶段性倒挂。当前全市场次新券共有44只,风格方面,当前绝大多数次新标的属于平衡型或偏股型;评级方面,次新券评级分布在AA+与A-之间,多数属于AA-或A+;规模方面,除东南转债外,其他转债规模均低于20亿。从历史上转债估值修复的行情来看,次新标的估值修复往往斜率高于平均水平,我们认为当前转债整体估值已经处于历史低位,次新或有一定左侧机会。

择券方面,当前转债市场弹性标的较少,或可在关注潜在压估值可能基础上,自下而上提高对部分平衡型转债的关注度。当前转债市场整体呈现出估值低,偏债转债多,弹性标的少的特征。从量上来说,偏股转债配置空间较小。截至2024年3月29日,若按照平价/债底>1.2方法划分偏股转债,则偏股转债仅有57只。在这57只转债中,排除掉双高转债、价格过高(高于150元)转债、有潜在赎回可能的标的(转股溢价率低于0)、剩余期限不到半年标的,仅剩34只标的,占全市场转债数量6.28%,总存量余额266.17亿元,占全市场存量转债余额3.29%。基于此,若尚对未来权益市场情绪不过于保守,从进攻的角度做转债配置,或许绕不开平衡型转债。另外,从定价角度来看,平衡型转债表现受转债市场整体估值影响较大,当前转债估值处于历史偏低位置,若正股不出现较大调整,以及转债市场潜在信用风险没有爆发,我们预计平衡型转债向下调整空间或有限。

个券方面,4月我们推荐如下标的:蓝天、苏行、开能、锂科、白电、龙大、永02、贵轮、东南、冠盛

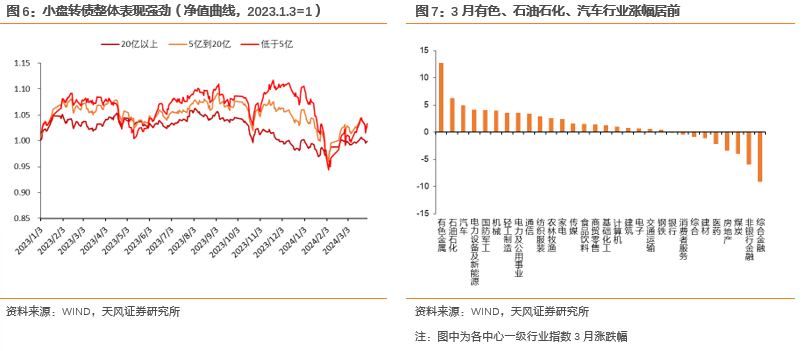

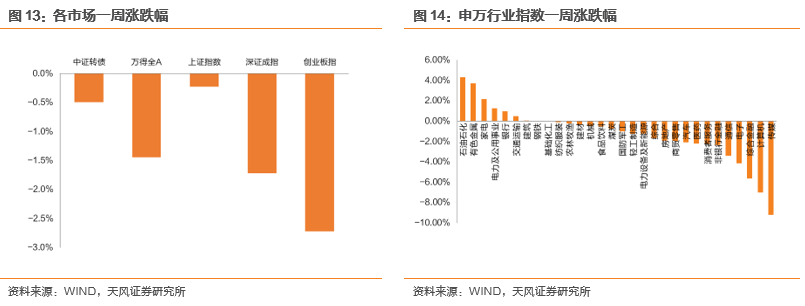

3.市场一周走势

截至周五收盘,上证指数收于3041.17点,一周下跌0.23%;中证转债收于387.62点,一周下跌0.49%。从股市行业表现情况看,涨幅前三为石油石化(4.28%)、有色金属(3.72%)、家电(2.14%),跌幅前三为综合金融(-5.67%)、计算机(-7.03%)、传媒(-9.19%)。

本周益丰转债上市。两市合计122只转债上涨,占比23%,涨跌幅居前五的为华体转债(44.09%)、益丰转债(20.69%)、卡倍转02(20.19%)、海泰转债(11.72%)、山河转债(10.75%),涨跌幅居后五的为翔港转债(-16.34%)、泰坦转债(-12.97%)、中装转2(-9.19%)、淳中转债(-8.73%)、新致转债(-7.74%);从相对估值的角度来看,305只转债转股溢价率抬升,占比56%,估值变动居前五的为东时转债(44.98%)、海优转债(32.08%)、华体转债(30.64%)、信服转债(29.26%)、城地转债(26.10%),估值变动居后五的为雪榕转债(-177.56%)、科达转债(-73.63%)、开润转债(-59.86%)、泰坦转债(-38.36%)、回盛转债(-27.24%)。

本周估值变动情况:本周偏股型转债转股溢价率减少1.50个百分点至19.56%,偏债型转债到期收率增长0.38个百分点至3.22%。

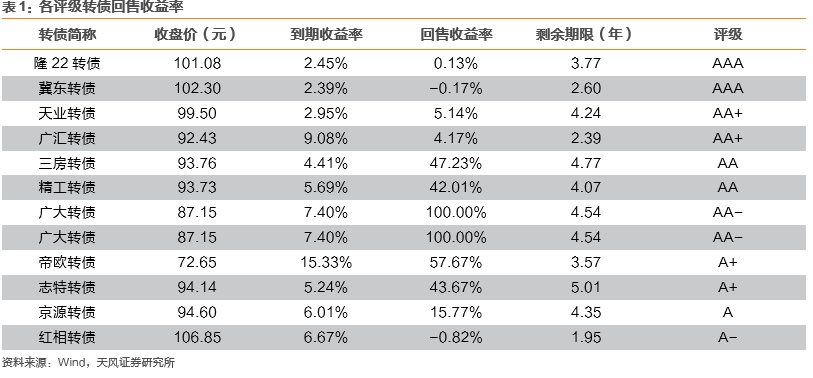

本周各评级可转债按回售收益率排行的情况如下:

4.重 要 股 东 减 持 情 况

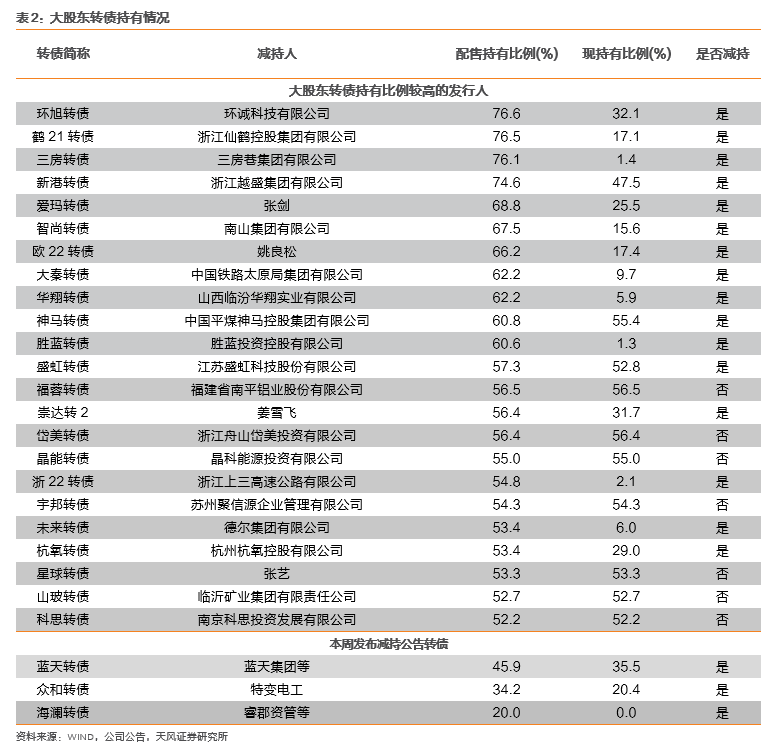

本周发布转债减持公告的公司:蓝天、众和、海澜。

4.转 债 发 行 进 展

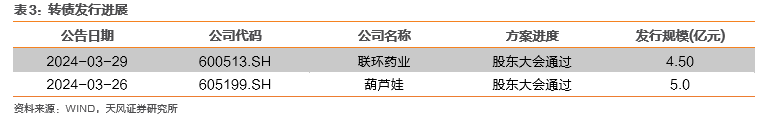

一级市场审批节奏缓慢,联环药业(4.5,规模,单位亿人民币)、葫芦娃(5.0)股东大会通过,湘油泵(5.77)、伟明环保(2.85)发行。

5.私 募 EB 项 目 更 新

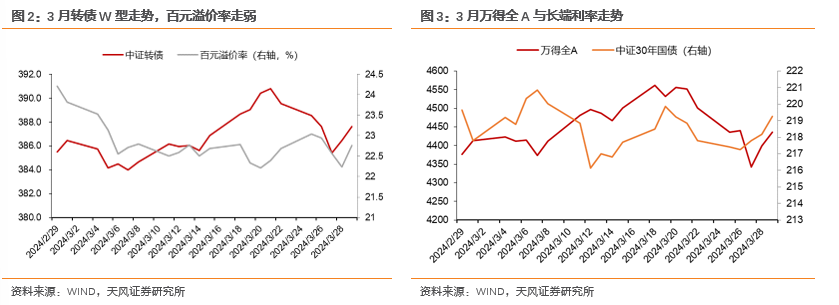

本周私募EB项目进度更新: