关注财经热点

一起实现我们的中国梦

1

照例,先谈即将上演大亏钱的喧闹现场,再指向即将突破新高的赚钱方向。

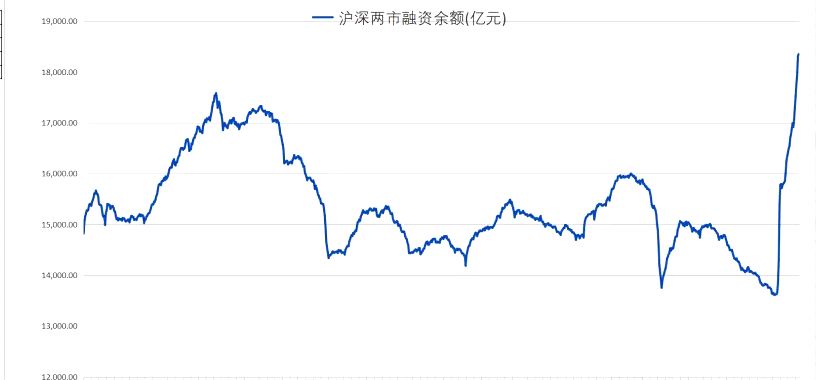

请大家将眼光从国内股市的指数走势图上挪开,仔细看下沪深两市融资余额的走势图。

这是从2021年初到现在2024年11月13日的沪深两市融资余额的变化图形。

融资余额的变化,就是股民杠杆率的变化。

从10月8日开始,融资余额开始攀升,并没有随着10月9日至17日共7个交易日的股市回调而放慢节奏,最高达到了1.9万亿元。

这就可以部分解释,为什么此轮快速的牛市,是小盘股、业绩亏损股等垃圾股的“牛市”,而不是基本面相对较好公司股票的牛市。

当然,还有一大原因是,基金公司趁着A500指数ETF审批的政策红利期,在银行、证券的渠道发力吆喝,吸引来了不明真相的基金投资者投入2000亿元。

他们是初次通过基金产品入市的新手,还没有经历过国内股市的捶打。

现在杠杆率,不但超过了2021年中基金规模推升的结构性牛市高点的杠杆率,也超过了2015年6月份场外配资活动猖獗时候股民的杠杆率。

一旦退潮,股民被迫卸杠杆,很容易引发踩踏效应。

我不知道经历了2015年6月份开始的千股跌停、千股停牌的人,还能有多少人有勇气,在表面繁花似锦、内部结构已经危如累卵的股市现状面前,强作镇定的。

你们掐指一算,那是9年前的上古时代。

我闭上眼睛,让人心悸往事历历在目,仿佛昨日。

昨天及之前几个交易日,虽然创业板指数,在震荡中往上行,但是沪深两市的上攻动力明显不足,单日成交额已经从2.7万亿元,下行到2.6万亿元、2.0万亿元,以及今天的1.87万亿元。

今天,上海证券交易所,已经对炒作业绩亏损股、面临退市风险的小盘股的恶劣现象,进行了风险警示,要求一批垃圾股公司停牌核查。

毕竟出现这样的局面,也不是监管层的初心。

就算要拉股市,他们也希望拉的是高息股,比如银行、保险、电力、白酒、家电行业。

现如今,港股的腾讯控股、A股的贵州茅台,股价基本和节前的9月26日差不多了。

这才是理智的、长期的投资者锚定的估值水位。

2

对于在国内投资了跟踪美国纳斯达克100指数的ETF的投资者而言,不能说心情是艳阳高照,但至少也是雨过天晴,又要见到更绚丽的彩虹了。

这是纳指ETF(513100)的价格走势,1周价格走势显示在1根线上。

距离今年7月份的历史最高价,仅仅只有一步之遥了。

昨天美国公布了10月份反映通货膨胀形势的CPI数据,各项指标都符合市场之前的预期。

虽然不能说推进了通胀降温形势,但是至少没有反弹恶化。

大家可能意识不到,现在处于美联储降息周期,但是美国10年期国债收益率、美元指数反弹上行得多么厉害。

非常诡异。

这说明市场在展望,特朗普上台之后,对外的关税政策会非常厉害,对内的财政政策又会非常宽松。

好在,现在的通货膨胀形势,依然是可控的、良性的。

短期看,纳斯达克市场的行情,在大科技公司季报集体超预期的强劲支撑下,无忧。

我现在就耐心等待,11月20日的2件大事:

1、NVIDIA的财报;

2、美国司法部向法院递交针对Google的整改细节诉求文件。

根据我对公开产业信息的了解,以及对美国20多年来反科技垄断的惯例,我倾向于乐观结果。

3

今天有读者在私密知识圈子提问,国内的标普500ETF(513500)走势,为什么近几天都比纳指ETF(513100)、纳斯达克指数ETF(159501)强。这2年的绝大部分时间,纳斯达克100指数都跑赢了标普500指数。

只有在美联储确定降息后,标普500指数,才阶段性跑赢了纳斯达克100指数,使得近3年的二者走势,基本趋同,没有明显差异。

国内的标普500ETF(513500)的价格,近期强于国内挂钩纳斯达克100指数的多支ETF的价格,并不是因为净值,而是溢价率。

截至我盘中写文章的此刻为止,标普500ETF(513500)的溢价率为4.27%,而纳指ETF(513100)、纳斯达克指数ETF(159501)的溢价率分别为0.47%、0.44%。

奇怪的是,标普500ETF(513500)在一级市场并没有限制申购,近期每日新增额度达到了1000万份(昨天是500万份),套利机制依然存在,虽然由于额度限制而被大打折扣。

我不清楚为何有部分投资者要炒作它的价格。只能猜测。

也许部分投资者认为,国内挂钩标普500指数的ETF品种数量很少,而挂钩纳斯达克市场指数的ETF品种数量多,所以显得前者稀缺吗?

这种逻辑实在太荒谬了。

所以,出于对高溢价率的担忧,我真不建议有人仅仅因为几个交易日,ETF的价格涨得高,就去追涨。

投资,一定要抓本质。不要随大流、只看表征。

虽然在降息开启以后,标普500指数,有可能在某个比较短的时间窗口内,跑赢纳斯达克100指数,但是拉长时间看历史,二者差距非常大。

如果在2008年底投资1万美元,分别到道琼斯工业平均指数ETF、标普500指数ETF、纳斯达克100指数的ETF,持有到2024年9月底,差距会有多大?

资产将分别达到4.88万美元、5.56万美元、11.71万美元!

其实,在我的私密知识圈子里,分享类似的稀松平常,却深刻无比的历史事实,昭示大道至简的投资理念,我已经进行了5年半时间了。

(转自:明哥夜谈)