关注财经热点

一起实现我们的中国梦

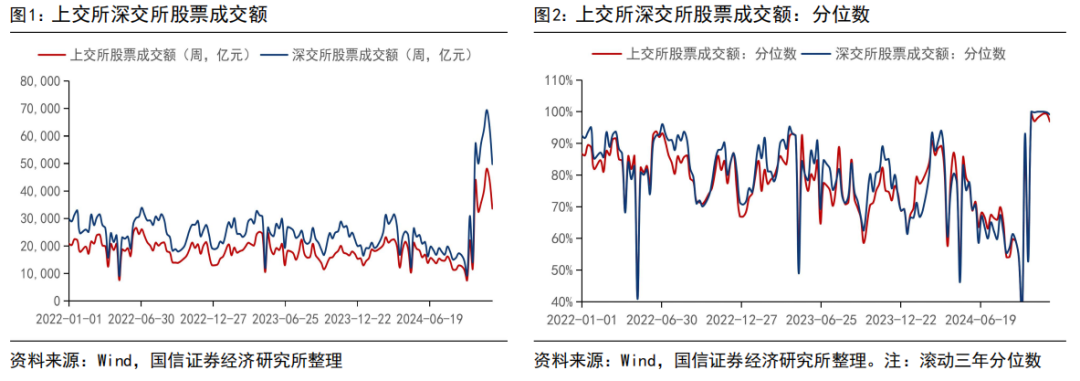

市场成交量下降。上周(20241118-20241122)全市场成交量下降,沪深两市成交额位于2024年至今的89.1%分位数水平(前值为97.7%)。成交额继续回落,情绪扰动下股市震荡回落。

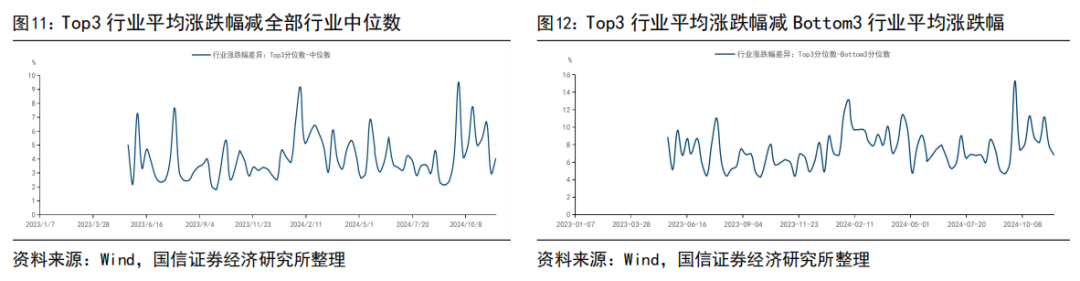

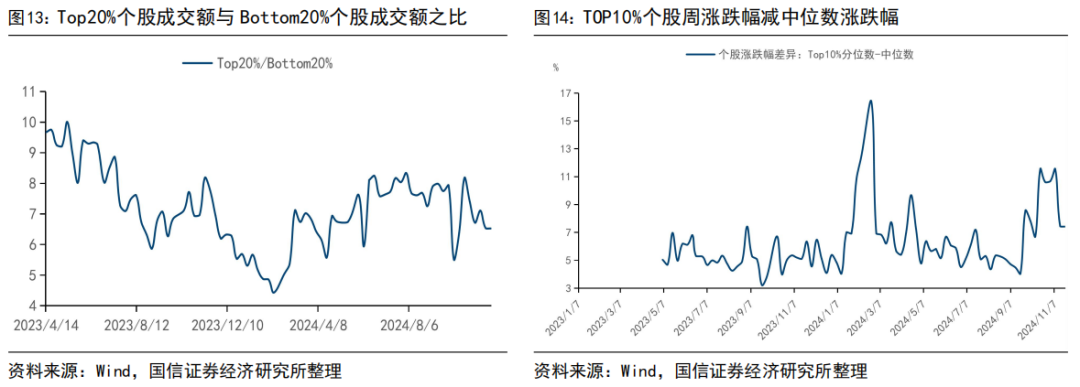

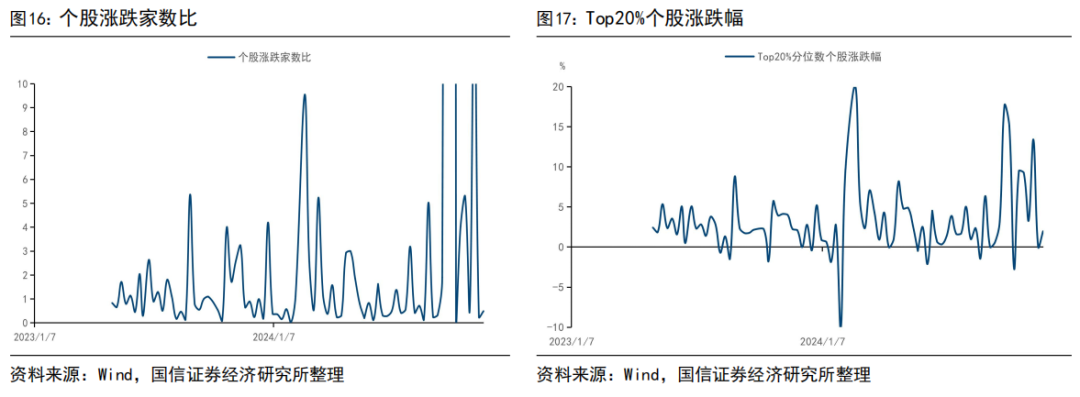

成交额集中度有所分化。上周,行业层面成交额集中度转为下降趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度转为上升趋势,个股层面涨跌幅分化度保持下降趋势。

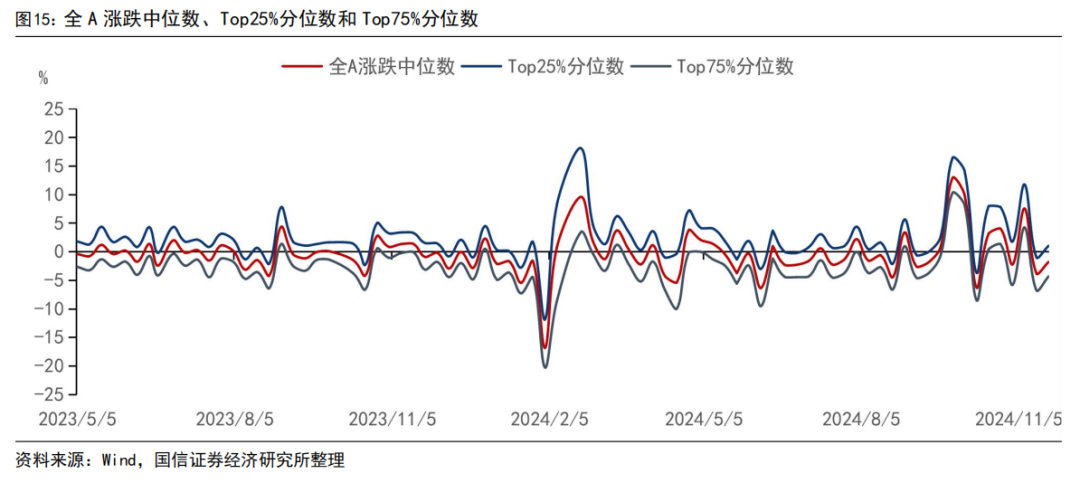

赚钱效应下降。Top10%个股涨跌幅与中位数涨跌幅的差为7.42%,相比前值下降0.03个百分点。全A涨跌中位数为-1.76%,较前值上升2.04个百分点。Top25%分位数为1.06%,较前值上升2.05个百分点。Top75%分位数为-4.30%,较前值上升2.46个百分点。

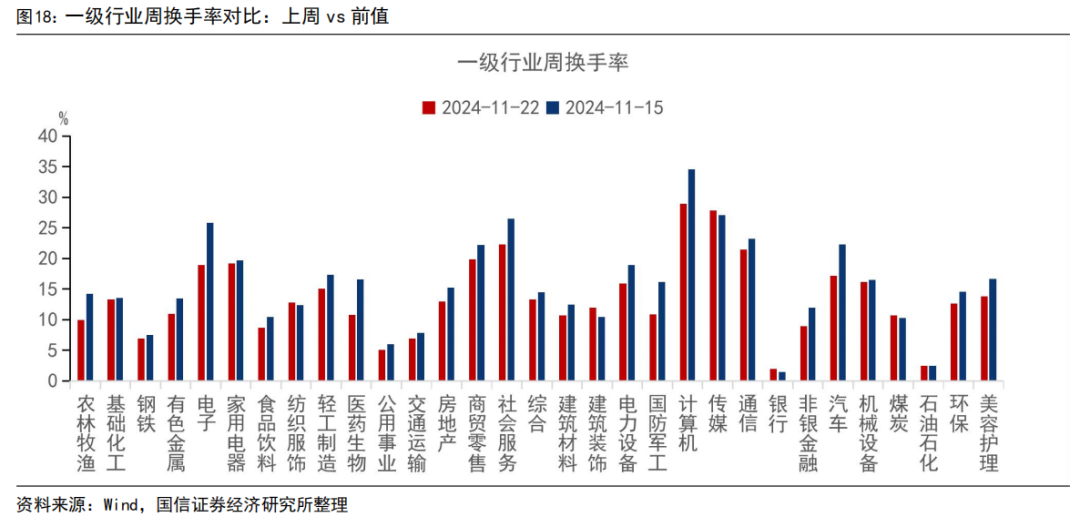

行业换手率降低。上周换手率最高的三个一级行业为:计算机(28.91%)、传媒(27.81%)、社会服务(22.25%)。上周换手率最低的三个一级行业为:银行(2.00%)、石油石化(2.43%)、公用事业(5.07%)。

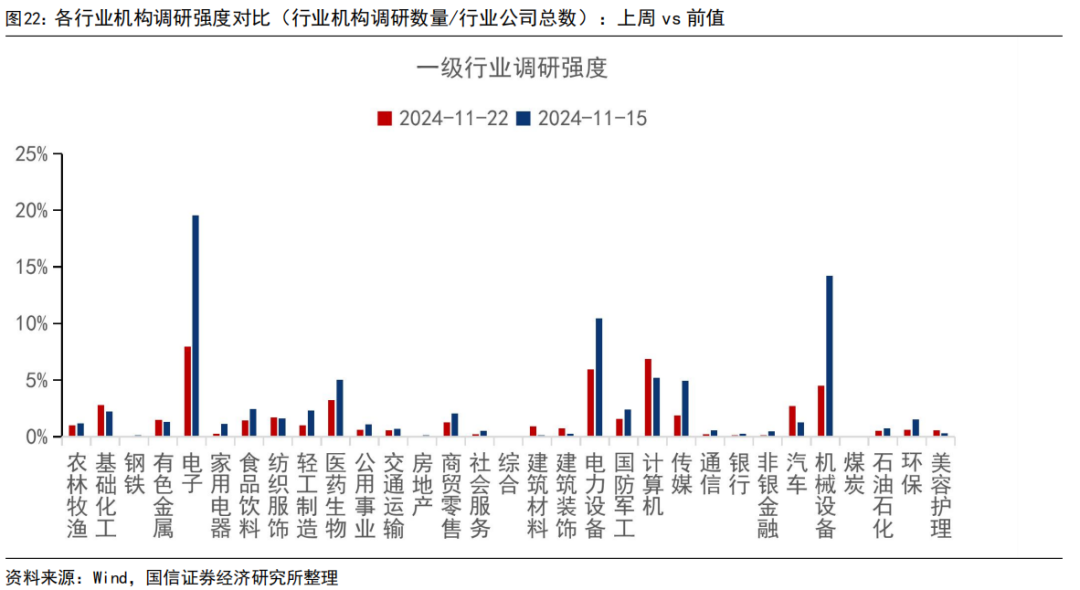

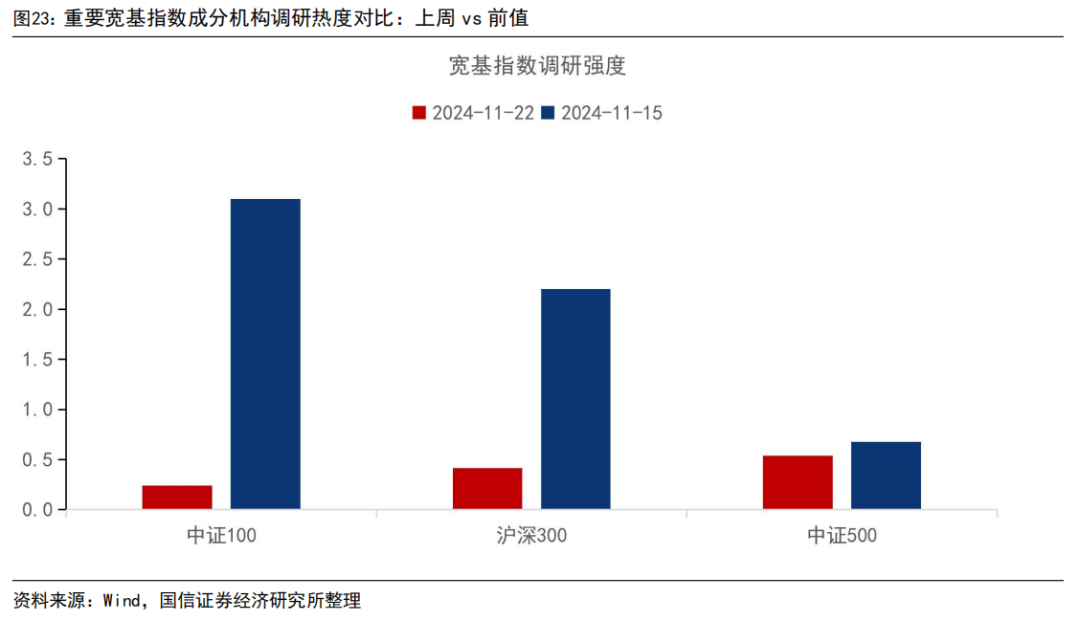

机构调研强度降低。从行业层面的机构调研强度看,电子(7.98%)、计算机(6.87%)、电力设备(5.95%)三个行业的调研强度最高。从宽基指数层面看,中证500的调研强度最大,为0.54。从边际变化看,中证100的调研强度在上周的绝对变化最大,降低了2.86。

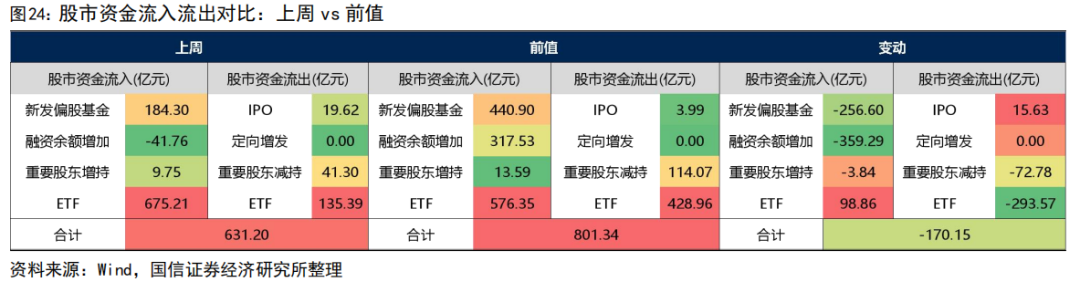

股市资金净流入。上周股市资金净流入631.20亿元,较前值少流入170.15亿元。各分项资金为:(1)融资余额减少41.76亿元;(2)重要股东增持9.75亿元;(3)ETF流入675.21亿元;(4)新发偏股基金184.30亿元;(5)IPO19.62亿元;(6)定向增发0.00亿元;(7)重要股东减持41.30亿元;(8)ETF流出135.39亿元。

从资金流入流出来看,较前值,各分项的变化为:(1)融资余额减少359.29亿元;(2)重要股东增持减少3.84亿元;(3)ETF流入增加98.86亿元;(4)新发偏股基金减少256.60亿元;(5)IPO增加15.63亿元;(6)定向增发增加0.00亿元;(7)重要股东减持减少72.78亿元;(8)ETF流出减少293.57亿元。

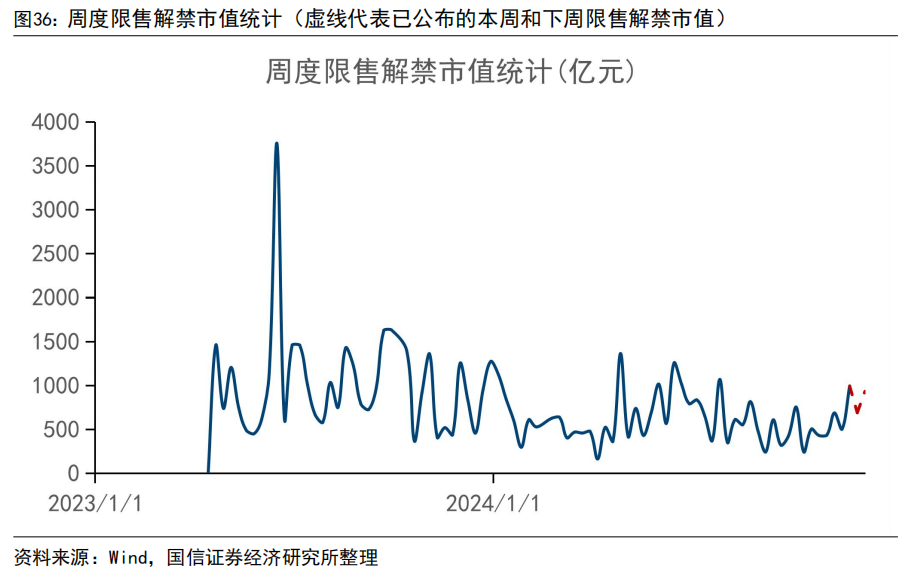

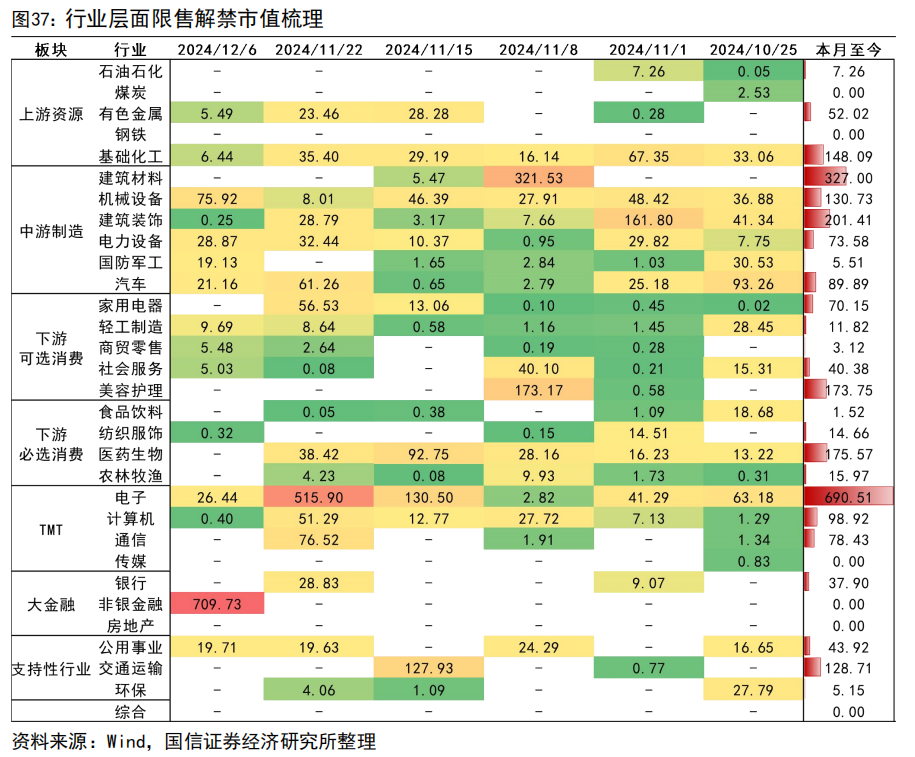

资金流出风险增加。上周限售解禁家数为82家,较前值增加6家。限售解禁市值为996.20亿元,较前值增加491.89亿元。预计本周和下周的限售解禁市值为934.07亿元。从行业来看,前两周限售解禁市值最多的三个行业为:电子(515.90亿元)、通信(76.52亿元)、汽车(61.26亿元)。有12个行业没有限售解禁出现。

风险提示:数据更新滞后;数据统计误差;文中个股仅作数据梳理,不构成投资推荐意见。

成交热度

上周(20241118-20241122)全市场成交量下降,沪深两市成交额位于2024年至今的89.1%分位数水平(前值为97.7%)。成交额继续回落,情绪扰动下股市震荡回落。

深交所上交所成交额

深交所成交额为4.98万亿,较前值减少13582.93亿元,在三年分位数中位列99.10%,较前值减少0.7个百分点。上交所成交额为3.36万亿,较前值减少10477.93亿元,在三年分位数中位列96.90%,较前值减少2.4个百分点。

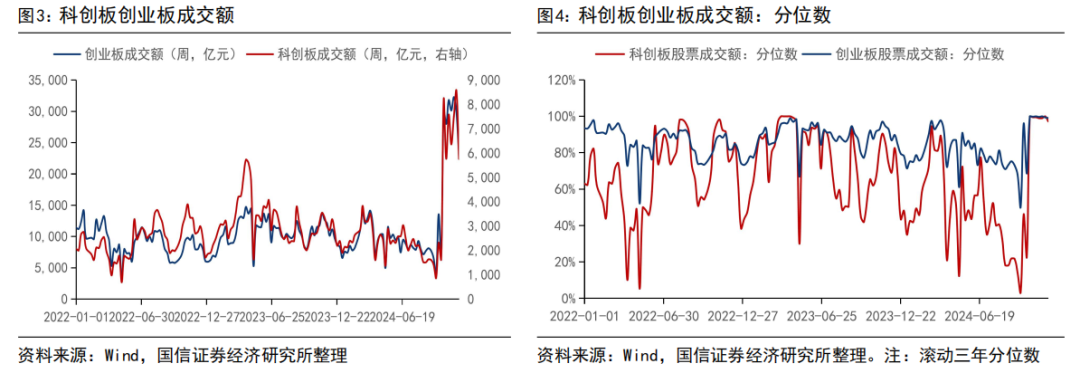

科创板创业板成交额

科创板成交额为0.58万亿,较前值减少2819.24亿元,在三年分位数中位列97.20%,较前值减少2.8个百分点。创业板成交额为2.30万亿,较前值减少6966.15亿元,在三年分位数中位列99.10%,较前值减少0.3个百分点。

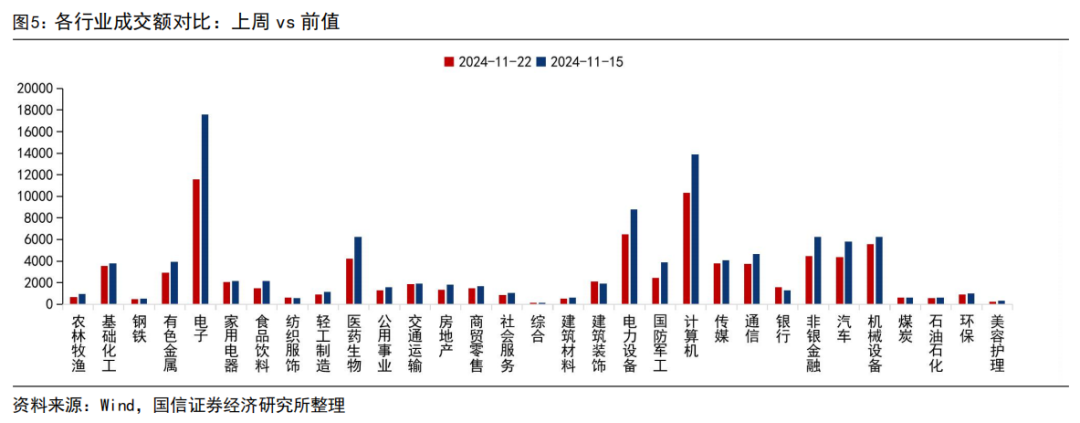

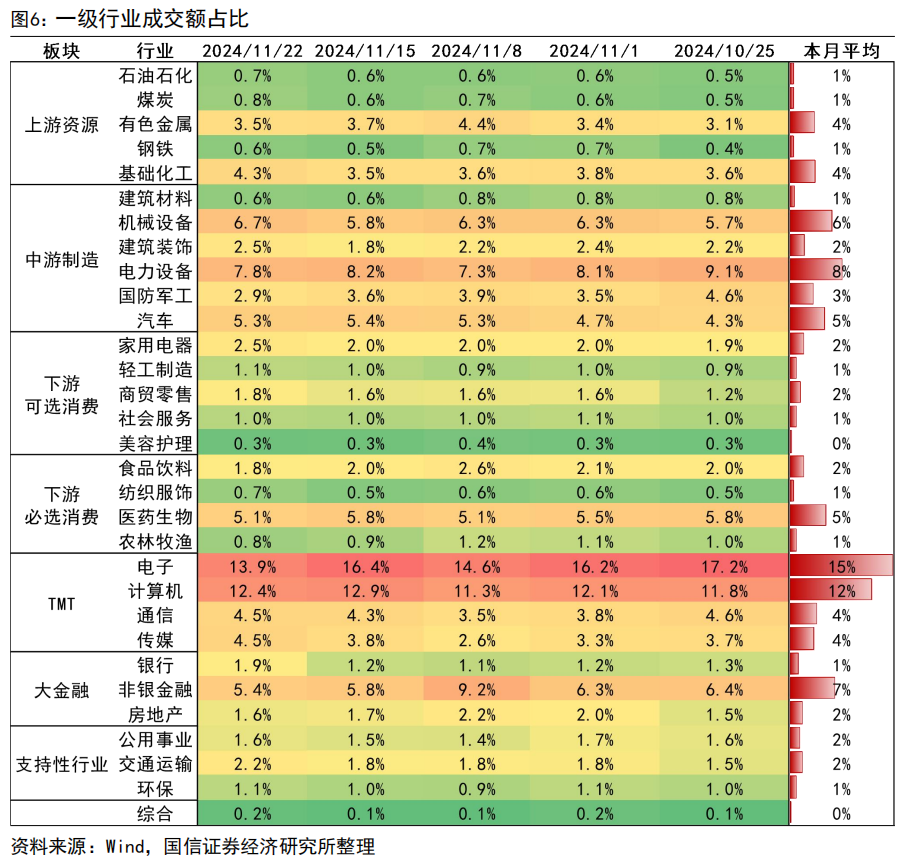

各行业成交额及占比、边际变化

上周,成交额最多的3个行业分别为:电子(11588.53亿元,占总成交额13.93%)、计算机(10338.30亿元,占总成交额12.42%)、电力设备(6497.67亿元,占总成交额7.81%)。成交额最少的3个行业分别为:综合(154.03亿元,占总成交额0.19%)、美容护理(222.51亿元,占总成交额0.27%)、钢铁(487.98亿元,占总成交额0.59%)。

集中度与分化度

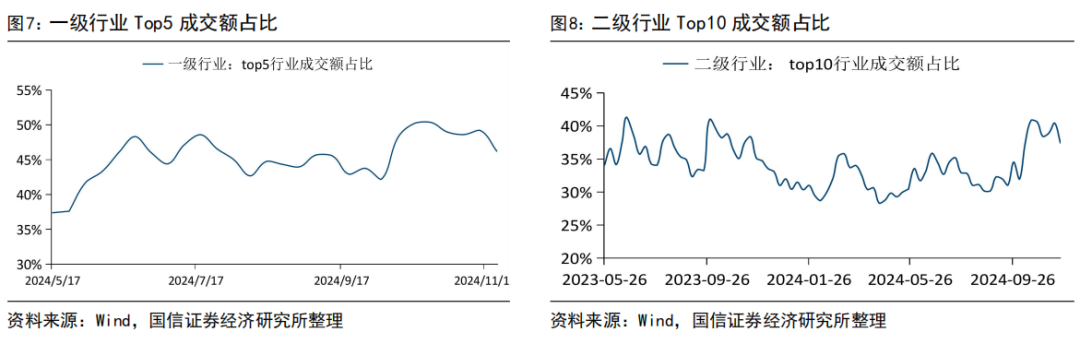

上周,行业层面成交额集中度转为下降趋势,个股层面成交额集中度保持下降趋势。行业层面涨跌幅分化度转为上升趋势,个股层面涨跌幅分化度保持下降趋势。

行业层面集中度

上周一级行业Top5成交额占比为46.22%,较前值下降2.97个百分点。二级行业Top10成交额占比为37.44%,较前值下降3个百分点。

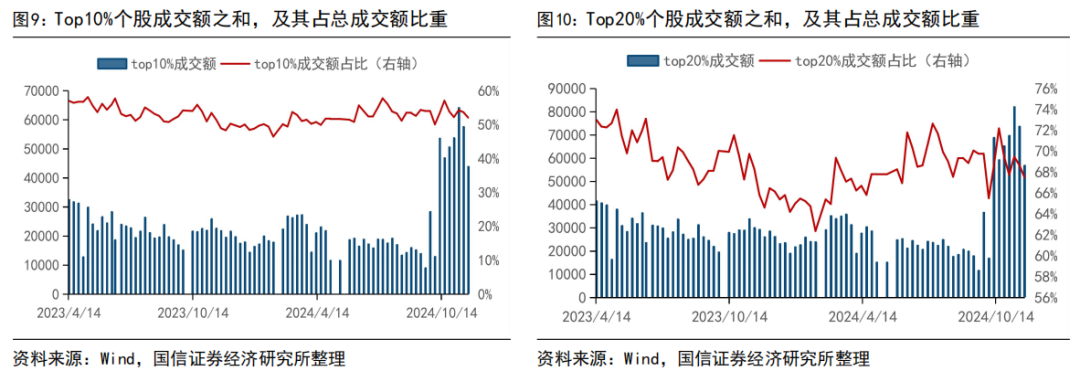

个股层面集中度

从个股层面看,上周成交额Top10%个股占全部个股的成交额之比为52.10%,较前值减少1.6个百分点;成交额Top20%个股占全部个股的成交额之比为67.52%,较前值减少1.17个百分点。

行业层面分化度

从一级行业看,Top3分位数涨跌幅与中位数涨跌幅之差为4.05%,较前值上升1.09个百分点。Top3分位数涨跌幅与Bottom3分位数涨跌幅之差为6.81%,较前值下降1.04个百分点。

个股层面分化度

上周成交额Top20%个股与Bottom20%个股的成交额之比为6.53,比值较前值减少0.01。

赚钱效应

Top10%个股涨跌幅与中位数涨跌幅的差为7.42%,相比前值下降0.03个百分点。全A涨跌中位数为-1.76%,较前值上升2.04个百分点。Top25%分位数为1.06%,较前值上升2.05个百分点。Top75%分位数为-4.30%,较前值上升2.46个百分点。

换手情况

上周换手率最高的三个一级行业为:计算机(28.91%)、传媒(27.81%)、社会服务(22.25%)。上周换手率最低的三个一级行业为:银行(2.00%)、石油石化(2.43%)、公用事业(5.07%)。

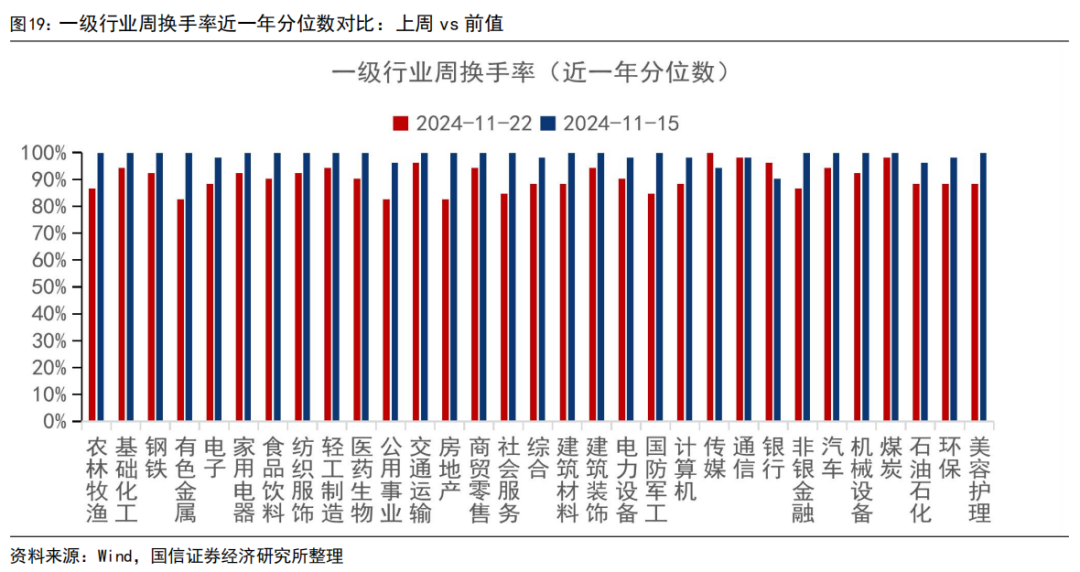

从一年历史分位数看,传媒(100.00%)、通信(98.00%)、煤炭(98.00%)三个行业的换手率均处在较高位置。而有色金属(82.60%)、公用事业(82.60%)、房地产(82.60%)三个行业的换手率所处位置较低。

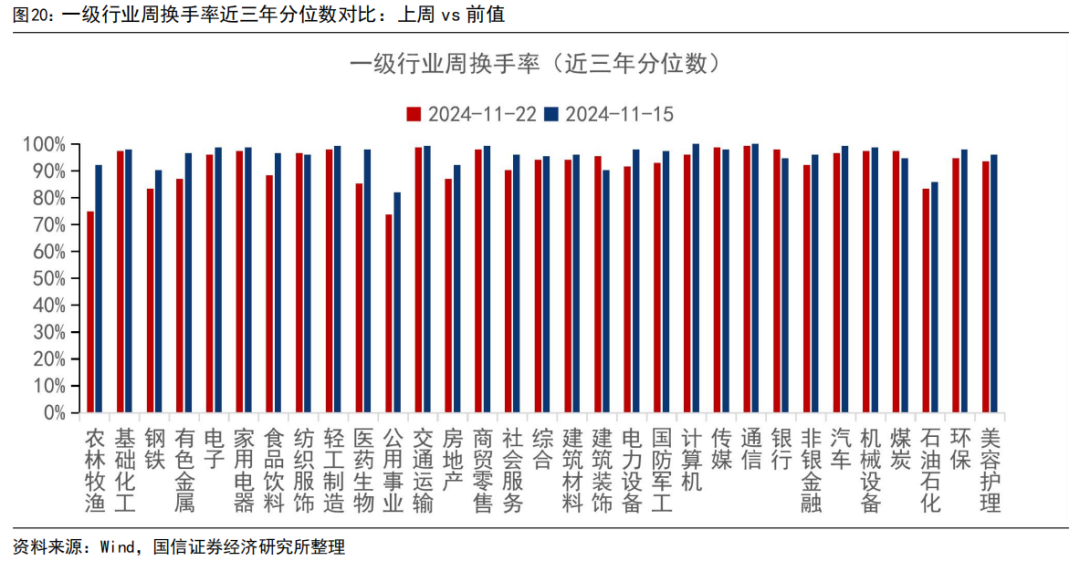

从三年历史分位数看,通信(99.30%)、交通运输(98.70%)、传媒(98.70%)三个行业的换手率均处在较高位置。而公用事业(73.70%)、农林牧渔(75.00%)、钢铁(83.30%)三个行业的换手率所处位置较低。

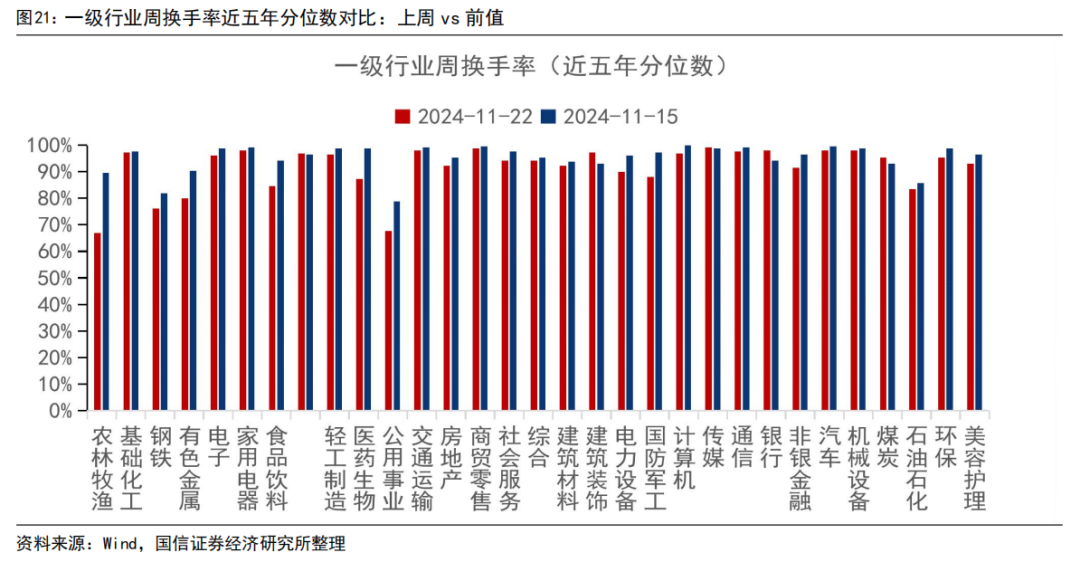

从五年历史分位数看,传媒(99.20%)、商贸零售(98.80%)、家用电器(98.00%)三个行业的换手率均处在较高位置。而农林牧渔(66.90%)、公用事业(67.60%)、钢铁(76.10%)三个行业的换手率所处位置较低。

机构调研

行业层面

从行业层面的机构调研强度看,电子(7.98%)、计算机(6.87%)、电力设备(5.95%)三个行业的调研强度最高。

宽基指数层面

从宽基指数层面看,中证500的调研强度最大,为0.54。从边际变化看,中证100的调研强度在上周的绝对变化最大,降低了2.86。

股市流动性

上周股市资金净流入631.20亿元,较前值少流入170.15亿元。各分项资金为:(1)融资余额减少41.76亿元;(2)重要股东增持9.75亿元;(3)ETF流入675.21亿元;(4)新发偏股基金184.30亿元;(5)IPO19.62亿元;(6)定向增发0.00亿元;(7)重要股东减持41.30亿元;(8)ETF流出135.39亿元。

从资金流入流出来看,较前值,各分项的变化为:(1)融资余额减少359.29亿元;(2)重要股东增持减少3.84亿元;(3)ETF流入增加98.86亿元;(4)新发偏股基金减少256.60亿元;(5)IPO增加15.63亿元;(6)定向增发增加0.00亿元;(7)重要股东减持减少72.78亿元;(8)ETF流出减少293.57亿元。

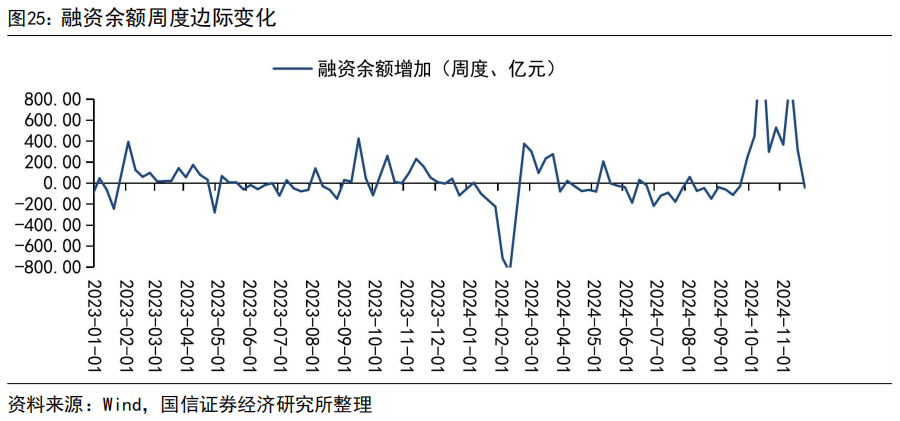

资金供给:融资余额

上周,融资余额减少41.76亿元,较前值减少359.29亿元。

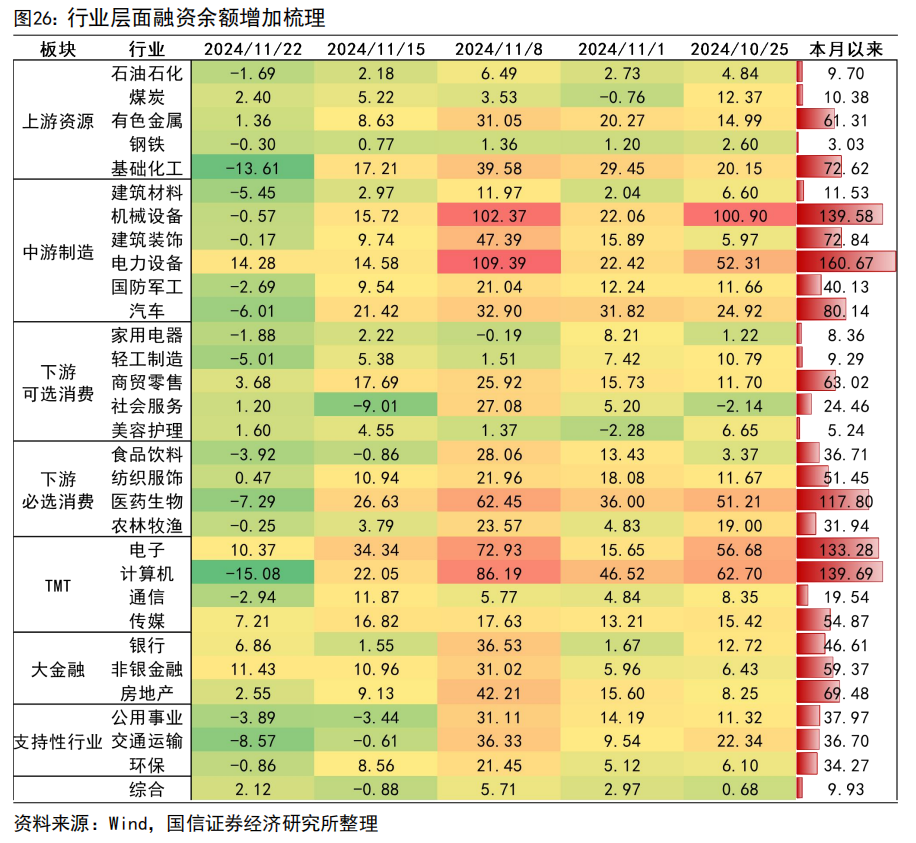

分行业来看,上周融资余额增加的Top3为:电力设备(14.28亿元)、非银金融(11.43亿元)、电子(10.37亿元);融资余额减少的Top3为:计算机(-15.08亿元)、基础化工(-13.61亿元)、交通运输(-8.57亿元)。

本月以来,融资余额增加的Top3为:电力设备(160.67亿元)、计算机(139.69亿元)、机械设备(139.58亿元);融资余额减少的Top3为:钢铁(3.03亿元)、美容护理(5.24亿元)、家用电器(8.36亿元)。

个股层面,融资余额增加的前十大个股为:东方财富、上汽集团、中国平安、江淮汽车、中科曙光、昆仑万维、福莱特、舍得酒业、中国铁建、三六零。个股层面,融资余额减少的前十大个股为:东山精密、赛力斯、拓维信息、中航沈飞、中际旭创、长安汽车、银邦股份、新易盛、爱施德、润和软件。

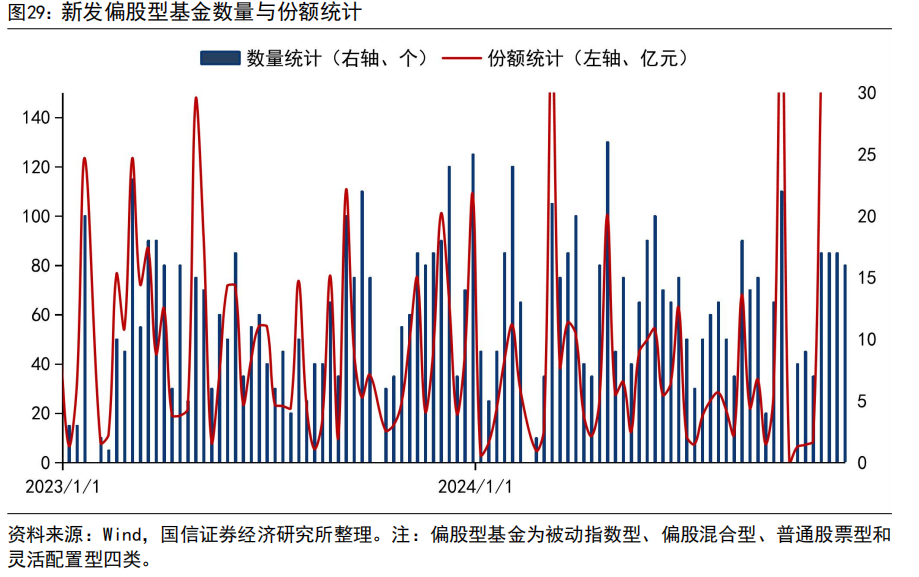

资金供给:公募偏股新发基金

上周新发偏股型基金16支,发行量为184.30亿元。

资金供给:ETF净流入

上周ETF净流入539.82亿元,较前值多流入392.43亿元。

上周净流入前十的ETF为:中证A500ETF南方(37.56亿元)、创业板ETF(29.13亿元)、中证A500ETF(28.76亿元)、沪深300ETF易方达(28.58亿元)、A500ETF(28.05亿元)、中证A500ETF富国(26.04亿元)、沪深300ETF华夏(25.12亿元)、科创50ETF(22.79亿元)、A500指数ETF(21.95亿元)、芯片ETF(20.32亿元)。流出前十的ETF为:中证1000ETF(-26.37亿元)、沪深300ETF(-26.23亿元)、中证500ETF(-13.29亿元)、中证500ETF(-11.83亿元)、中证1000ETF(-5.43亿元)、中证1000ETF指数(-5.06亿元)、中证2000ETF(-3.75亿元)、中证500ETF基金(-3.01亿元)、双创ETF(-2.37亿元)、科创100ETF(-2.35亿元)。

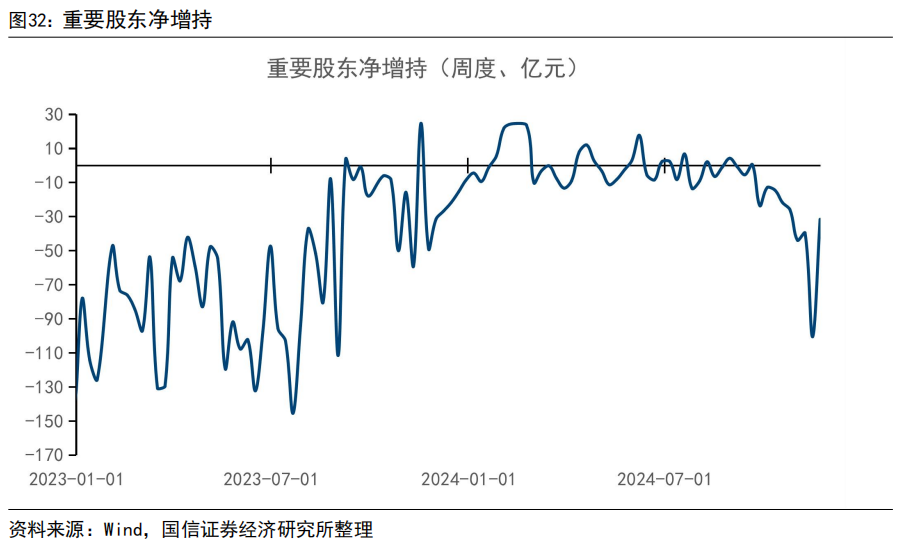

资金供给:重要股东净减持

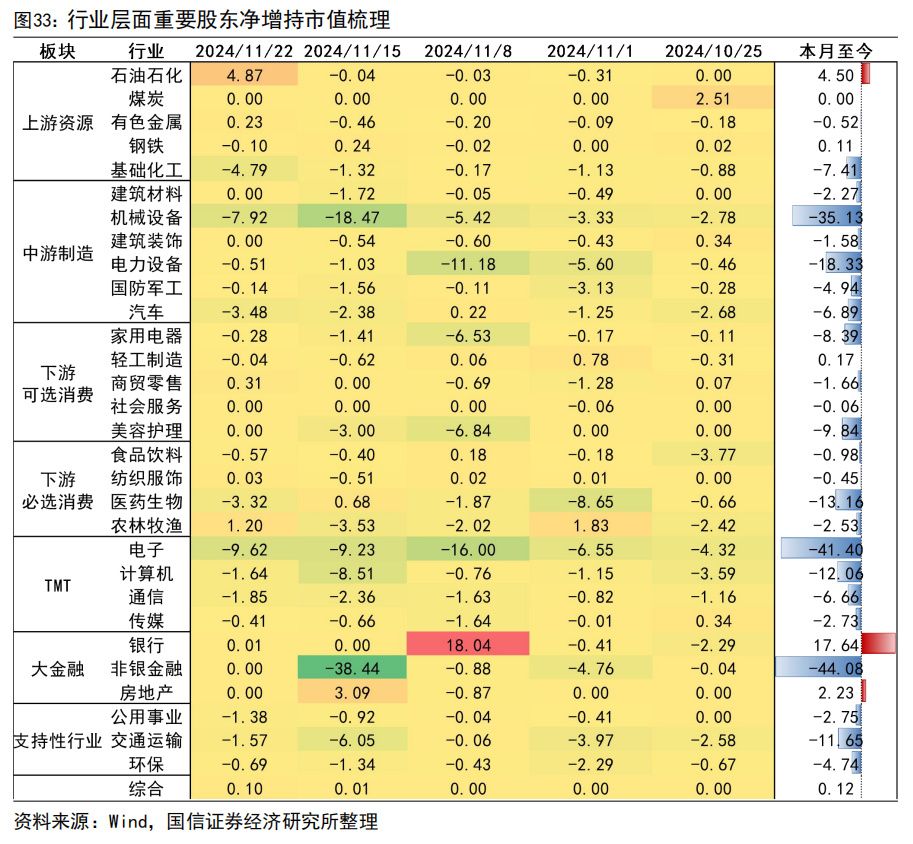

上周重要股东净减持市值为31.54亿元,相比前值少减持了68.94亿元。

上周重要股东增持家数为69家,较前值增加9家。上周重要股东减持家数为142家,较前值减少36家。重要股东净减持金额为25.89亿元,较前值多减持了4.19亿元。从行业来看,上周重要股东净增持市值最多的三个行业为:煤炭(2.51亿元)、建筑装饰(0.34亿元)、传媒(0.34亿元)。上周重要股东净减持市值最多的三个行业为:电子(-4.32亿元)、食品饮料(-3.77亿元)、计算机(-3.59亿元)。

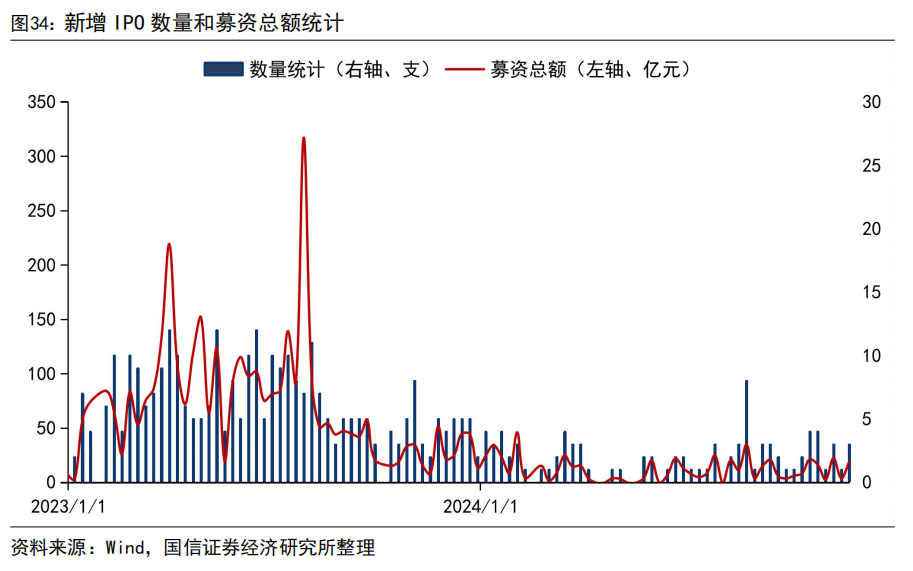

资金需求:IPO

上周新增IPO 3家,募资金额19.62亿元。

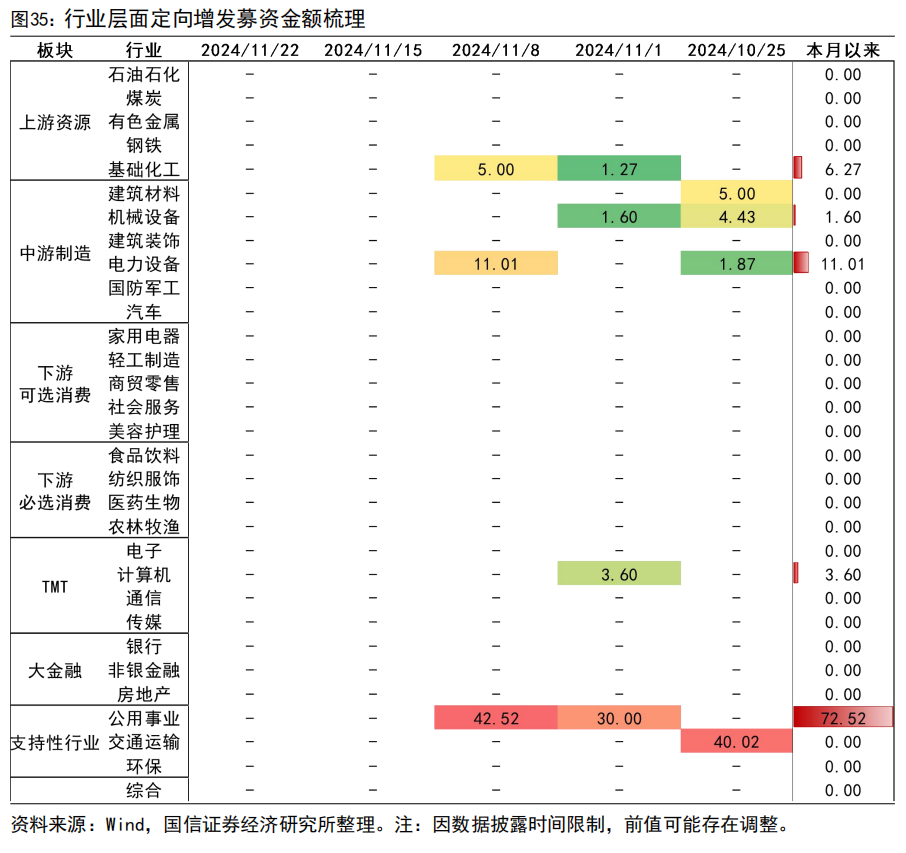

资金需求:定向增发

上周无定向增发。

资金流出风险:限售解禁

上周限售解禁家数为82家,较前值增加6家。限售解禁市值为996.20亿元,较前值增加491.89亿元。预计本周和下周的限售解禁市值为934.07亿元。从行业来看,前两周限售解禁市值最多的三个行业为:电子(515.90亿元)、通信(76.52亿元)、汽车(61.26亿元)。有12个行业没有限售解禁出现。