关注财经热点

一起实现我们的中国梦

中信建投证券研究 文|钱伟 张溢璨

经汇率调整后的短期中美利差,自去年Q4以来大幅走高并转正,外资进入国内市场进行利差交易的空间依然存在。利率倒挂下,交易主要赚取远期人民币升值的收益。远期市场去年下半年和今年2季度,出现两轮人民币趋势走强,猜测部分原因是境内机构美元流动性紧张。外资流入债市或与上述逻辑有关,鉴于资金的交易属性强,后续需关注汇率价格边际变化。

一、本周话题:汇率对冲后,利差交易对外资仍有吸引力

经汇率调整后的短期中美利差,自去年Q4以来大幅走高,外资进入国内市场进行利差交易的空间依然存在。

由于利率倒挂,收益的源头,并非国内名义利率有吸引力,而是远期市场上人民币对美元的价格大幅走高,即赚取即期与远期的汇差收益。

两轮汇率调整后利差的走阔,对应了人民币远期的两轮明显升值。猜测部分原因来自境内机构美元流动性紧张,掉期交易需求增加,推升人民币远期价格。

外资流入债市、国内短端利率处于低位,或与这一逻辑有关;鉴于这部分资金的交易属性强,后续需要关注汇率价格变化导致的潜在流入流出的节奏干扰。

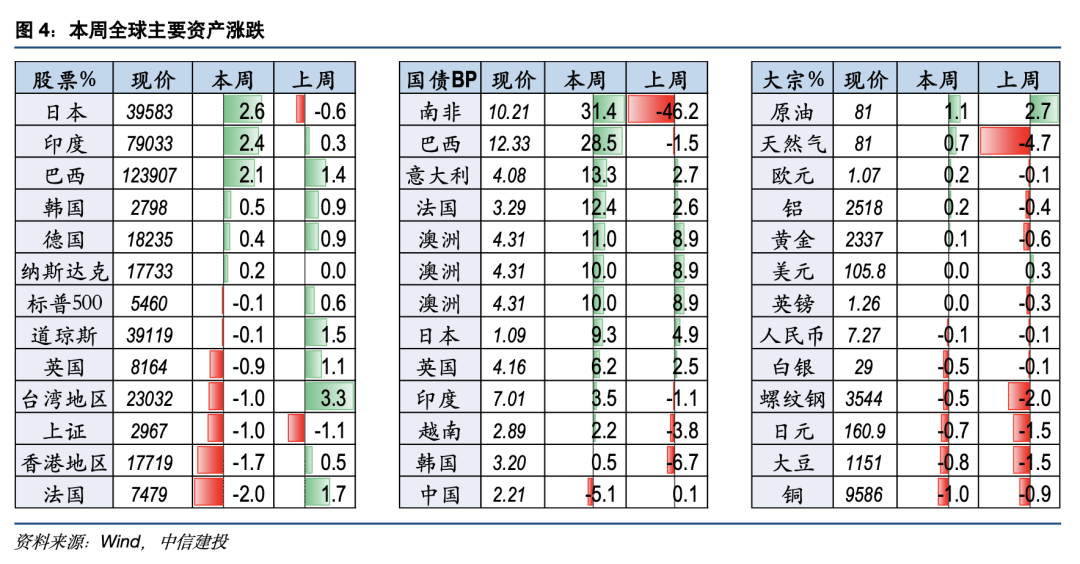

二、全球市场回顾:本周纳斯达克回调反弹,美股三大股指涨跌各现;国内经济数据不及预期背景下,A股与港股继续下挫;日元兑美元汇率突破160日元红线;本周原油品种表现继续领涨,黄金价格小幅回弹,美元兑多种货币小幅升值。

三、全球经济跟踪:欧美增长指标持续走弱,国内本周继续 “车房同热”。本周海外流动性稳定,降息时点预期较上周继续提前,国内资金利率边际走扩。美股波动率小幅走低,黄金看多情绪小幅反弹,铜看多持仓回落,原油看多预期抬升。

四、下周关注:美国6月ISM制造业PMI、美国6月失业率数据、7月美联储货币政策会议纪要;欧盟6月CPI同比数据,欧央行6月货币政策会议纪要。

一、本周话题:汇率对冲后,利差对外资仍有吸引力

经汇率调整后的短期中美利差,自去年Q4以来大幅走高,外资进入国内市场进行利差交易的空间依然存在。过去两年,美联储快速加息,而国内货币政策稳健中性,造成中美利率曲线被动倒挂。但是,跨境进行利差交易,还需要考虑汇率的风险,尤其是目前美元处在高位的背景下。若使用衍生品合约对未来汇率风险进行锁定,中美短端利差(1年之内)在2023年多数时候在0附近或负区间波动;但是,2023年4季度以来,利差出现明显走高并转正,近期有二次加速抬升的迹象,即外资进入国内市场进行价差交易,理论上仍然有利可图。

由于利率倒挂,获取收益的源头,并非国内名义利率有吸引力,而是远期市场上人民币对美元大幅走强,即赚取即期与远期的汇差收益。当下3个月期限的中美国债收益率水平在1.5%和5.5%附近,双方差距明显,国内利率水平本身的吸引力有限。相反,目前在远期市场上,人民币对美元的价格强势,加点数在3000个基点左右,按照7.25的即期汇率计算,升值幅度超过4%,恰好抹平利差。

两轮汇率调整后利差的走阔,对应了人民币远期的两轮明显升值。去年下半年开始,人民币在远期市场上的价格大幅走高,今年2季度再度走强,基本与利差转正的趋势相一致。

猜测远期市场人民币的异动,部分原因来自境内机构美元流动性紧张。近期人民币兑美元大幅快速贬值,远期市场上相应容易出现升值,例如不光是美元,人民币对欧元的远期价格也在大幅上升。但如此大的异动,也存在交易性行为等干扰的可能性。一个观察是,境内机构间拆借美元的利率水平有明显上升,或显示美元流动性有一定匮乏,为了补充美元流动性,在衍生品市场上进行掉期交易的需求有可能大幅走高,这会推升远期的人民币价格。

外资流入债市、国内短端利率处于低位,或与这一逻辑有关;鉴于这部分资金的交易属性强,后续需要关注汇率价格变化导致的潜在流入流出的节奏干扰。

二、全球市场回顾

本周纳斯达克回调反弹,美股三大股指涨跌各现;国内经济数据不及预期背景下,A股与港股继续下挫;日元兑美元汇率突破160日元红线;本周原油品种表现继续领涨,黄金价格小幅回弹,美元兑多种货币小幅升值。

具体来看:股市方面,美国标普500下跌0.1%,德国DAX上涨0.4%,日经指数上涨2.6%,香港恒生指数下跌1.7%,印度SENSEX指数上涨2.4%。债市方面,美国10Y国债收益率上行0.11%,德国10Y国债收益率上行0.1%,日本10Y国债收益率上行0.09%,印度10Y国债收益率上行0.04%。大宗方面,原油上涨1.1%,铜价下跌1%,CRB指数上涨0.7%,黄金上涨0.09%,大豆下跌0.8%。汇率方面,美元指数上涨0.02%,欧元兑美元升值0.2%,人民币兑美元贬值0.06%。

三、全球经济跟踪

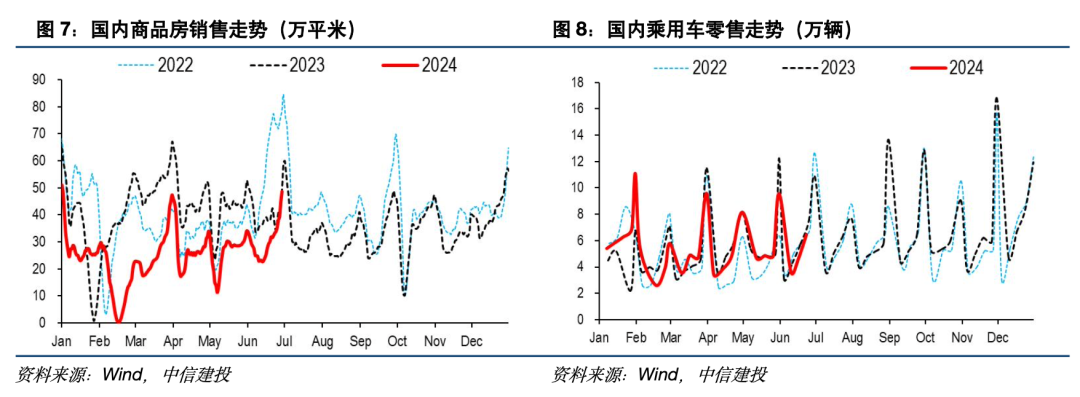

(1)高频需求

欧美增长指标持续走弱,国内本周继续 “车房同热”。海外方面:本周,美国花旗经济超预期指数较上周走低,欧洲超预期指数较上周走低,新兴市场超预期指数较上周走扩。美国零售增速录得5.3%,较上周走低0.6个百分点。国内方面:本周30大中城市商品房成交面积(7天MA)较上周上升50.24个百分点,与去年同期相比下降18.3个百分点;本周乘用车日均销量较上周上升41.41个百分点,与去年同期相比上升50.61个百分点。

本周海外流动性稳定,降息时点预期较上周继续提前,国内资金利率边际走扩。具体来看:本周美联储超额准备金规模下降2.89个百分点,隔夜逆回购规模上升30.52个百分点,财政存款下降4.85个百分点。本周美联储、欧洲央行和日本央行资产规模同比变化分别为-13.3、-15.22和0个百分点。美联储2024年底基准利率预期录得4.886%,较上周环比走扩2.1BP,美国金融条件本周录得0.58,较上周下降0.13。本周国内DR001较上周环比走扩13.7BP,DR007环比走扩40.19BP。

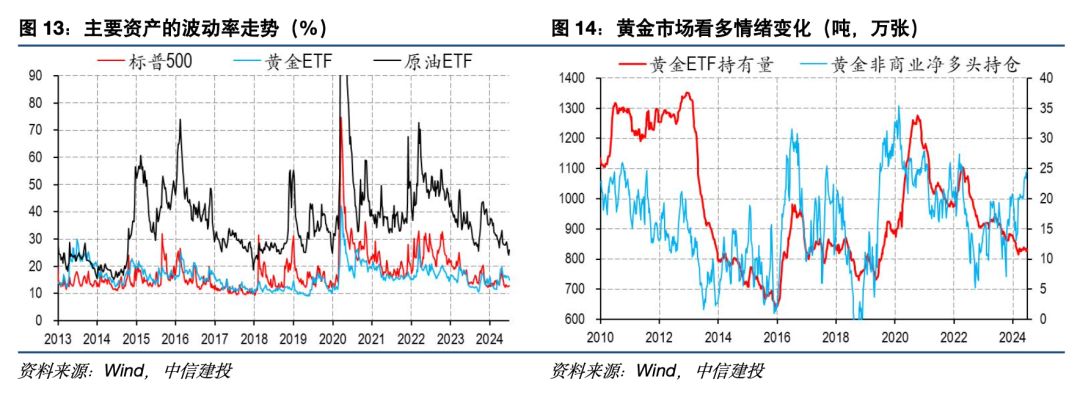

(3)交易情况

美股波动率小幅走低,黄金看多情绪小幅反弹,铜看多持仓回落,原油看多预期抬升。具体来看:本周标普500指数波动率较上周走低0.12个百分点,黄金ETF波动率较上周走低0.89个百分点,原油ETF波动率较上周走扩1.83个百分点。黄金ETF持有量较上周走低2.88吨,黄金非商业净多头持仓较上周上涨0.92万张。NYMEX原油期货净多头持仓较上周上涨2.44万张,COMEX铜期货净多头持仓较上周下降0.25万张。美国共同基金股票类资金本周流出45.83亿美元,标普500盈利预期指数本周录得245.1,较上周下行0.07点。

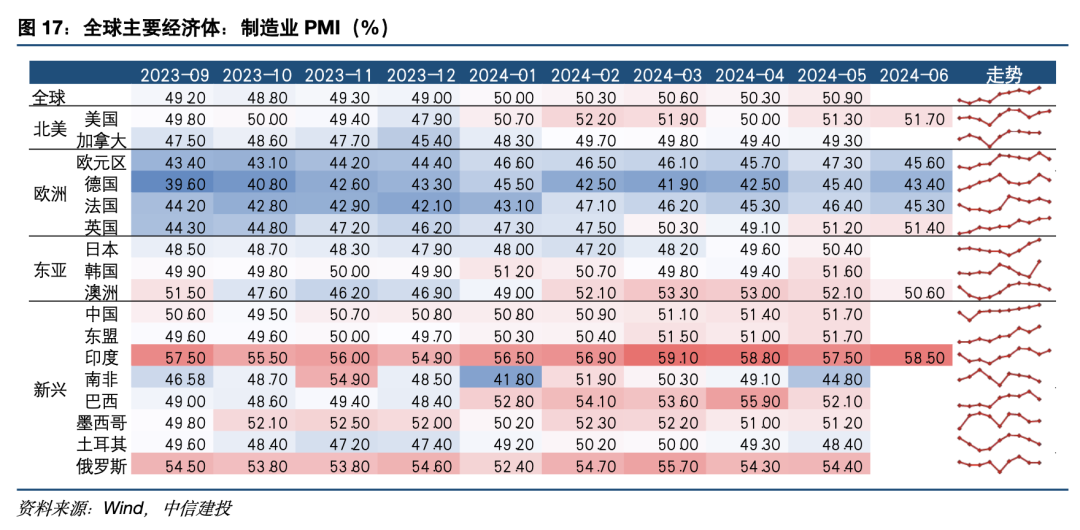

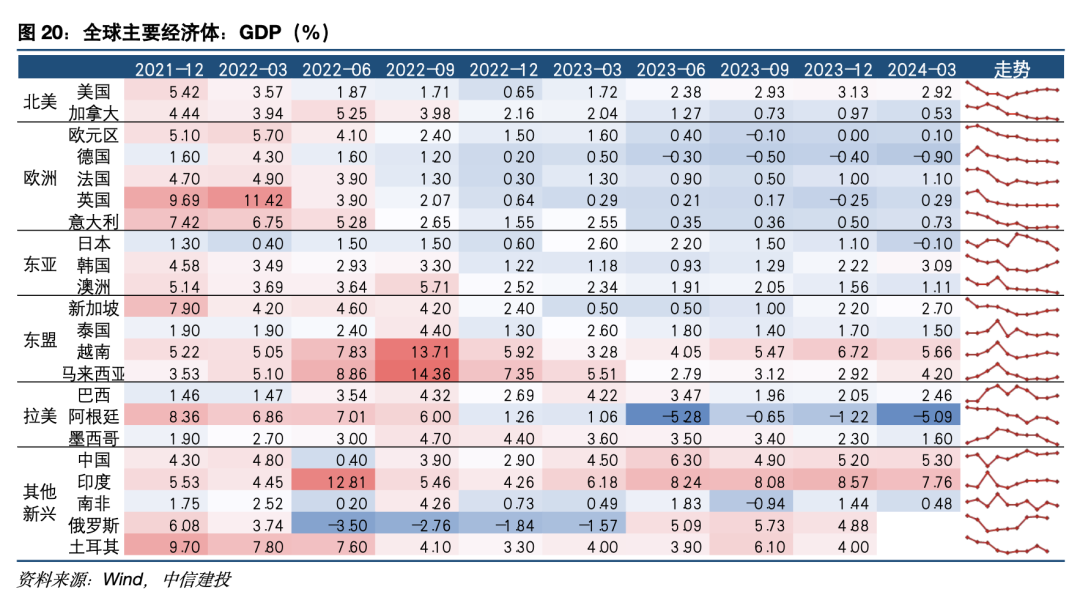

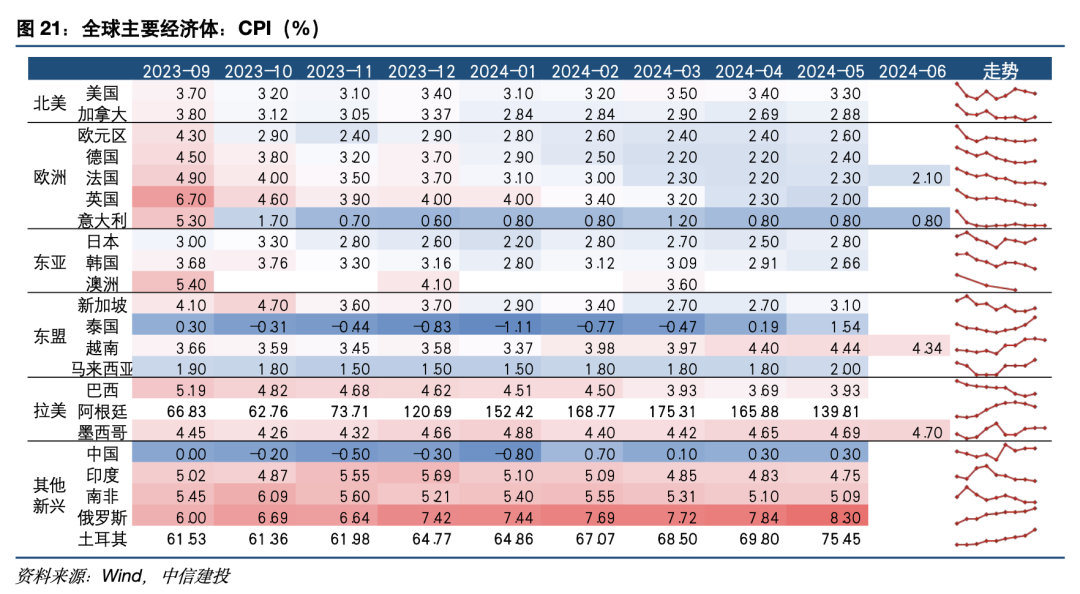

(4)全球经济数据

财政部本周公布了5月财政数据,赤字规模冲高,税收增速缓慢。税收收入单月同比为-6.1%,累计同比-5.1%,价格因素对于税收形成拖累。5月一般公共预算支出同比增长2.6%,年内累计增速为3.4%,支出强度有一定保证,延续了今年以来中央支出增速较地方更高的特征。前5个月一般公共财政预算赤字规模为近年同期较高水平,体现了增发国债、普通国债前置发行对财政发力的支撑作用。

统计局本周公布了5月PPI数据,PPI环比改善,但企业利润未被带动。5月份,全国工业生产者出厂价格同比下降1.4%,降幅比上月收窄1.1个百分点,环比上涨0.2%。由于PPI改善是成本推动而非需求拉动,产成品库存同比在年初以来温和改善之后再度拐头向下,后续财政扩张力度加大有望推动价格利润边际改善。

四、下周关注

美国6月ISM制造业PMI、美国6月失业率数据、7月美联储货币政策会议纪要;欧盟6月CPI同比数据,欧央行6月货币政策会议纪要。

美国通胀上行超预期,货币政策继续收紧,美元大幅升值,美债利率上行,美股继续下跌;美国经济衰退超预期,美国通胀快速下行,金融市场出现流动性危机,联储被迫转向宽松;欧洲能源危机超预期,欧元区经济陷入深度衰退,全球市场陷入动荡,外需萎缩,政策面临两难;中美关系恶化超预期;逆全球化程度进一步加深,供应链恢复低于预期,供应端的分裂超预期,以及全球地缘政治动荡加深,相关资源争夺恶化;俄乌与中东冲突恶化。

钱伟:海外经济与大类资产首席分析师,复旦大学经济学博士,覆盖海外宏观策略、大类资产、全球流动性、进出口、汇率等。

张溢璨:中信建投证券宏观研究员,武汉大学学士,杜克大学硕士,负责海外经济与政策、海外策略、中美关系相关研究。

证券研究报告名称:《汇率对冲后,利差对外资仍有吸引力》

对外发布时间:2024年7月1日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

钱伟 SAC 编号:S1440521110002

张溢璨 SAC 编号:S1440523070002

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。